Executive Summary

Einführung

Wirtschaftliche Zusammenarbeit ausbauen

Globalen Wettbewerb auf neuen Märkten angehen

Anforderungen an Nachhaltigkeit umsetzen

Stabilität und Leistungsfähigkeit der Finanzmärkte in Balance bringen

Digitale Transformation umsetzen

Fazit

Executive Summary

Deutschland zählt zu den größten Exportnationen der Welt. Allein ein Viertel der deutschen Arbeitsplätze hängt direkt oder indirekt vom Ausfuhrgeschäft ab; in der Industrie ist es sogar mehr als jedes zweite Beschäftigungsverhältnis. Der Außenhandel ist von wesentlicher Bedeutung für Wachstum und Wohlstand des Landes, hat maßgeblich zu seiner ökonomischen Erfolgsgeschichte beigetragen. Zugleich hat sich die deutsche Volkswirtschaft aber auch von globalen Entwicklungen abhängig gemacht, auf die sie nur teilweise Einfluss hat. Gerade in jüngster Zeit ist deutlich geworden, wie anfällig das deutsche Wirtschaftsmodell in Zeiten der Krise sein kann.

Für den Außenhandel und damit auch für die Außenhandelsfinanzierung zählen Protektionismus, Handelsbeschränkungen, nationale Egoismen und globale Unsicherheiten zu den gravierendsten externen Risikofaktoren der letzten Jahre. Mit dem anstehenden Regierungswechsel in den USA ist zwar die Hoffnung auf eine Rückkehr zu einer verlässlichen internationalen Handelspolitik verbunden. Die Corona-Pandemie und die damit einhergehenden nationalen Reflexe vieler Staaten erzeugen jedoch anhaltende Unsicherheiten für die Finanzierung des Außenhandels. Sicher scheint: Deutschlands Exportwirtschaft wird in zunehmendem Maße mit Wirtschaftssystemen konkurrieren, die stärker auf staatliche Hilfen, Marktabschottung, Interventionen und subventionierte Finanzierungen setzen. China dürfte seine Position als Global Player weiter ausbauen. Erschwerend kommt hinzu, dass politische Forderungen nach Renationalisierung die Finanzierungsbereitschaft für Exporte zu belasten drohen. Im Ergebnis zeichnet sich ab, dass die Kosten der Risikoabdeckung steigen und Finanzierungsschwierigkeiten für Exportunternehmen zunehmen. Der Wettbewerb im Außenhandelsgeschäft wird sich verschärfen.

Neue Herausforderungen für die Wettbewerbsfähigkeit deutscher Unternehmen sind in dem jüngst vereinbarten asiatischen Handelsabkommen RCEP bereits angelegt. Das Abkommen macht die Wirtschaftsregion Ostasiens zunehmend unabhängig von den Wirtschaftsräumen in Europa und Nordamerika. Die werteorientierten Handelsprinzipien des OECD-Konsensus werden weiter herausgefordert, ein Level-Playing-Field könnte schwieriger zu realisieren sein.

Gleichzeitig stehen Außenwirtschaft und Außenhandelsfinanzierung vor der großen Herausforderung, die Transformation zu einer klimaneutralen Wirtschaft mit zu gestalten. Aus Sicht der Außenhandelsfinanzierung ergeben sich hieraus einerseits zusätzliche kalkulatorische Risiken, andererseits aber auch Chancen, neue Technologien voranzutreiben, mit deren Hilfe die Nachhaltigkeitsziele umgesetzt werden können.

Auch auf einem anderem Gebiet tut sich viel. Die Corona-Pandemie hat die für den Außenhandel wichtige Digitalisierung noch einmal beschleunigt. Die digitale Transformation hat das Potenzial, die Güterherstellung und damit die grundsätzliche Logik des Exports fundamental zu verändern. Schon heute rücken digitale Leistungen immer mehr in den Vordergrund. Hierauf wird sich die Exportfinanzierung einstellen müssen.

Die einschneidenden Umbrüche im Welthandel machen den Handlungsdruck auf die Außenwirtschaftspolitik größer denn je. Die Außenwirtschaftsförderung muss darauf ausgerichtet werden, dass Exportwirtschaft und Exportfinanzierung den Wettbewerb erfolgreich bestreiten und neue Märkte erschließen können. Hier kommt insbesondere dem afrikanischen Markt eine große Bedeutung zu. Die Außenhandelsfinanzierung braucht erweiterte Instrumente, um ihren Beitrag für eine nachhaltige Wirtschaft leisten zu können. Das setzt allerdings konsistente Rahmenbedingungen für alle Beteiligten voraus. Wenn durch die digitale Transformation Dienstleistungen und Daten an Bedeutung für den Export gewinnen, müssen auch die Instrumente der Außenwirtschaftsförderung dieser neuen Logik gerecht werden.

An der Zielsetzung, die Wettbewerbsfähigkeit der deutschen Außenwirtschaft – in einem schwierigen Umfeld – zu gewährleisten, müssen auch Regulierungsansätze gemessen werden. Die Regulierung muss neben der Stabilität der Banken auch wieder mehr ihre Handlungsfähigkeit in den Blick nehmen.

Dieses Positionspapier identifiziert zukunftsrelevante Veränderungen der Außenwirtschaft und zeigt Implikationen für die Außenhandelsfinanzierung auf. Die privaten Banken möchten die Herausforderung gemeinsam mit Industrie und Politik angehen und Lösungen umsetzen.

Einführung

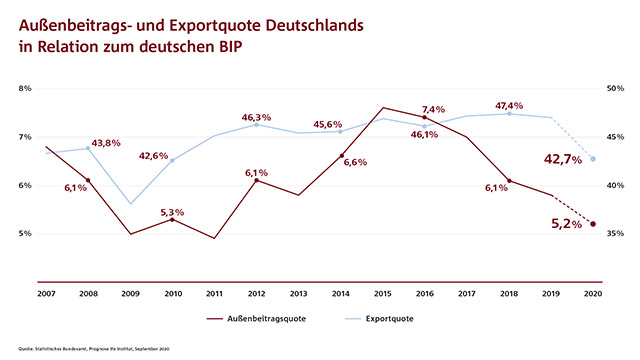

Die deutsche Wirtschaft hat in den letzten Jahrzehnten in hohem Maße von der Globalisierung und Integration der weltweiten Güter- und Produktionsmärkte profitiert: Hinter den USA und China ist Deutschland drittgrößter Warenexporteur und -importeur der Welt, in den letzten Jahren haben die Exporte fast zur Hälfte der Wirtschaftskraft Deutschlands beigetragen (Abbildung 1). Die Exportwirtschaft stellt damit den Motor der deutschen Volkswirtschaft dar.

Die privaten Banken sind dabei die wichtigsten Partner des deutschen Außenhandels: Fast 90 Prozent des Exports deutscher Unternehmen wird von den privaten Instituten begleitet. Sie übernehmen zentrale Funktionen bei der Finanzierung der Exportwirtschaft und unterstützen damit Wachstum, Handel und Beschäftigung.

Allerdings sorgen vielfältige Veränderungen im Marktumfeld für hohe Verunsicherung und schlagen sich bereits in Zahlen nieder: Seit rund fünf Jahren nimmt der Außenbeitrag am deutschen Bruttoinlandsprodukt ab (Abbildung 1).

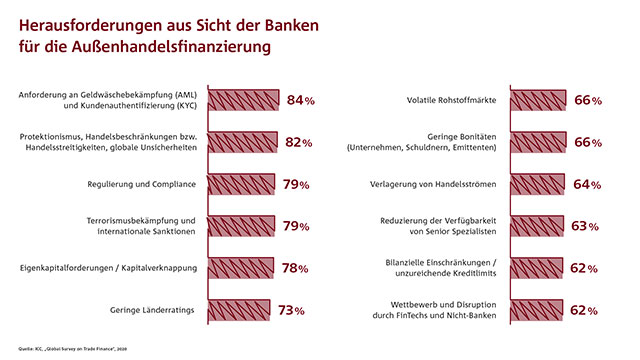

Bei einer Umfrage unter internationalen Banken wurde nach den größten Hindernissen für das zukünftige Wachstum der Handelsfinanzierung gefragt [1](Abbildung 2). Am häufigsten genannt werden Vorgaben zur Geldwäschebekämpfung und Kundenauthentifizierung sowie internationale Handelsstreitigkeiten, gefolgt von Regulierung/Compliance und internationalen Sanktionen. Mit etwas Abstand folgen unter anderem Bonitätsverschlechterungen bei Geschäftspartnern sowie Marktvolatilitäten, außerdem die digitale Disruption. Bezieht man darüber hinaus noch die Perspektiven der im Außenhandel beteiligten Unternehmen ein, so ergänzt sich das Stimmungsbild um eine bereits seit geraumer Zeit bestehende Sorge vor einer fortgesetzten Eintrübung der Weltwirtschaft bis hin zu einer globalen Rezession. [2]

Die Corona-Pandemie hat die globalen Herausforderungen und Marktveränderungen nicht nur stärker sichtbar gemacht, sondern zum Teil deutlich verschärft. So wurde der Außenhandel durch zeitweise Grenzschließungen, Störungen in der Logistik und Unterbrechungen der Lieferketten stark ausgebremst. Als Reaktion darauf werden globale Wertschöpfungsketten und das Prinzip der weltweiten Arbeitsteilung hinterfragt, einzelne Länder haben die Pandemie zum Anlass genommen, Maßnahmen zur Abschottung der Wirtschaft einzuführen. Ausgehend von den bereits seit mehreren Jahren bestehenden Handelskonflikten und geopolitischen Unsicherheiten ist der Trend zur verstärkten Renationalisierung unübersehbar.

Auf der anderen Seite treibt Corona wichtige und auch für den Außenhandel höchst relevante Zukunftsfelder voran. So wurden im Zuge der Pandemie digitale Prozesse sprunghaft ausgebaut. Auch könnte die Krise ein Katalysator sein, der die Transformation der Wirtschaft in ressourcen schonende Ökonomien beschleunigt, indem staatliche Hilfen zum wirtschaftlichen Wiederaufbau an die Erfüllung von Nachhaltigkeitskriterien gekoppelt werden.

Vor allem aber hat die Corona-Pandemie die massive Abhängigkeit der deutschen Wirtschaft von der Außenwirtschaft offengelegt. Der deutsche Außenhandel hat infolge der weltweiten Shutdowns und Grenzschließungen eine historische Krise erlebt, die Exporte sind im April 2020 gegenüber dem Vorquartal um rund 20 Prozent eingebrochen, Importe um 16 Prozent. Wenn auch ein erster Erholungseffekt schnell eingetreten ist, werden die internationale Nachfrage und die Investitionsbereitschaft noch lange hinter dem Trend aus der Vor-Corona-Zeit zurückbleiben. Deutschlands exportorientierte Wirtschaft muss sich auf schwierige Jahre einstellen.

Insbesondere die anhaltenden Unsicherheiten über den Verlauf der Corona-Pandemie und über die Erholung der jeweiligen Märkte stellen eine der größten Belastungen für die Exportwirtschaft und somit auch für die sie finanzierenden Banken dar. Unsicherheit geht auch von den in vielen Ländern drastisch erhöhten öffentlichen Verschuldungsquoten aus. Die Sorge um die Tragfähigkeit der Staatsschulden könnte erhöhte Risikomargen zur Folge haben. Diese Entwicklungen dürften bei den Exportunternehmen zu einem hohen Kosten- und infolgedessen Wettbewerbsdruck und zu Finanzierungsschwierigkeiten führen. Umso wichtiger wird es sein, dass eine adäquate staatliche Exportabsicherung die internationale Wettbewerbsfähigkeit der deutschen Industrie auch weiterhin gewährleisten kann.

Der ökonomische Handlungsdruck für die Außenwirtschaftspolitik ist größer denn je. Nach der Krise dürfte sich Deutschland in einem Wettbewerb mit Wirtschaftssystemen wiederfinden, die stärker auf staatliche Hilfen, Marktabschottung, Interventionen und subventionierte Finanzierungen setzen. Für die deutsche Exportwirtschaft müssen daher die Voraussetzungen gegeben sein, dass sie beim Wiederanziehen der Wirtschaftsaktivitäten im globalen Wettbewerb erfolgreich bestehen kann.

Akute und zukunftsrelevante Fragen für die Außenhandelsfinanzierung sind somit:

- Welche Folgen haben das ökonomische und geopolitische Umfeld auf die Finanzierung des Außenhandels?

- Welche Ausrichtung braucht die Außenwirtschaftsförderung, um neue Exportmärkte zu erschließen?

- Welchen Beitrag kann die Außenhandelsfinanzierung für eine nachhaltige Wirtschaft leisten?

- Welche Implikationen haben die regulatorischen Anforderungen für die Außenhandelsfinanzierung und welche Lehren sind aus der jüngsten Krise zu ziehen?

- Werden die Instrumente der Außenwirtschaftsförderung der digitalen Transformation gerecht?

Dieses Positionspapier soll einen Beitrag leisten, um mögliche Antworten auf die genannten Fragen zu geben und in einen wirtschaftspolitischen Diskurs einzutreten. Ziel ist, die Außenwirtschaftsförderung an das veränderte Umfeld anzupassen und Hürden für exportorientierte Unternehmen genauso wie für die exportfinanzierenden Banken zu beseitigen.

Wirtschaftliche Zusammenarbeit ausbauen

Zu den wesentlichen Risikofaktoren für die Außenwirtschaft und damit auch für die Außenhandelsfinanzierung gehörten in letzter Zeit die Handelskonflikte mit den USA sowie die nationalen Alleingänge der Vereinigten Staaten. Zahlreiche Strafzölle und Gegenzölle wurden während der Trump-Präsidentschaft verhängt. Gleichzeitig haben die USA wichtige internationale Organisationen wie die Welthandelsorganisation geschwächt. Darüber hinaus haben die negativen Auswirkungen von Sanktionen auf den Außenhandel und das Finanzierungsgeschäft deutlich zugenommen. Unter der neuen Administration Biden könnte es auf einigen Feldern zu einer deutlichen Entspannung kommen. Doch Handelsstreitigkeiten und geopolitische Risiken werden weiterhin eine Rolle spielen.

Handelskonflikte

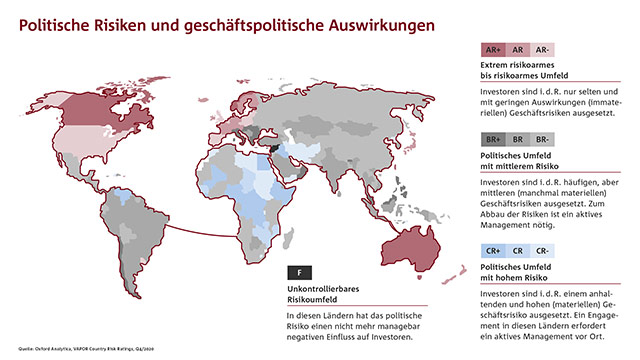

Zunehmende politische Risiken in verschiedenen Regionen der Welt belasten den Austausch von Waren, Dienstleistungen und Kapital. Studien belegen, dass global agierende Unternehmen ihre Tätigkeiten in den von Spannungen oder politischer Instabilität betroffenen Ländern zurückfahren (Abbildung 3).

Von Kriegen und Unruhen abgesehen belasten vor allem Handelskonflikte die Weltwirtschaft. Der Handelsstreit zwischen den USA und Europa schwelt seit mehreren Jahren und ist unter Präsident Trump voll entflammt. Die Handelspolitik der EU befindet sich aber auch über diesen Konflikt hinaus in einem schwierigen Umfeld. Sie muss mit dem wachsenden Einfluss Chinas umgehen und den Austritt des Vereinigten Königreichs aus der EU bewältigen.

Auch unter einem Präsidenten Joe Biden könnten die politischen Spannungen zwischen den USA und China weiter zunehmen. Lange hat China als verlängerte Werkbank für amerikanische und auch für westeuropäische Unternehmen fungiert. Längst sind aus Partnern Kontrahenten geworden. China ist zur zweitgrößten Wirtschaftsmacht der Welt hinter den USA herangewachsen und ist bestrebt, seinen Einfluss weiter auszubauen. Die USA und auch Europa werfen China vor, dabei auch unlautere Mittel anzuwenden, wie staatliche Interventionen, erzwungenen Know-how-Transfer, Dumping und unfaire staatliche Subventionen. In diesem Kontext ist der schon länger schwelende Handelskonflikt mit den USA zu sehen. Neu unter der Trump-Administration war, dass gegen China konkrete Zollmaßnahmen eingeleitet wurden, um die US-Wirtschaft zu schützen. All diese Maßnahmen fügten sich in die „Entkopplungsstrategie“ der USA ein. Für eine wirtschaftliche Entkopplung ist China jedoch ein viel zu wichtiger Markt geworden. Auf der anderen Seite öffnet China jedoch seine Märkte äußerst selektiv und lässt somit eine „Kopplung“ gegenüber westlichen Wirtschaftsnationen in einigen Bereichen gar nicht erst zu.

Die Gefahr ständig steigender Zölle stellt eine große Belastung für den freien Welthandel dar. Handelskonflikte gefährden globale Produktionsketten; internationale Produktionsprozesse werden gestört, ineffizienter und teurer. Letztlich drohen sogar Produktionsstätten und Investitionen unrentabel zu werden. Sollten sich die Konflikte weiter aufschaukeln, droht im ungünstigsten Fall ein Einbruch des Welthandels. Dies hätte unabsehbare Konsequenzen sowohl für die deutsche Wirtschaft als auch für den deutschen Außenhandel und würde damit auch die Außenhandelsfinanzierung empfindlich treffen. Deutschland und die EU sind daher angehalten, ein Abdriften in eine nicht enden wollende Spirale des Protektionismus zu verhindern. Dem Systemwettbewerb mit China sollte sich die EU selbstbewusst und geeint stellen.

Regionalisierung

Über Jahrzehnte haben sich Ost- und Südostasien zu einer immer bedeutenderen Handels- und Wirtschaftsregion entwickelt, die aber bislang keinen einheitlichen Wirtschaftsraum dargestellt hat. Dies könnte sich nun ändern: Ungeachtet der Handelskonflikte der letzten Jahre haben China, Japan und weitere 13 Staaten Ende des Jahres 2020 das Handelsabkommen „Regional Comprehensive Economic Partnership (RCEP)“ geschlossen. Das Abkommen umfasst einen Markt von mehr als zwei Milliarden Konsumenten und repräsentiert rund 30 Prozent der Weltwirtschaftsleistung. Besonders von dem Abkommen profitieren dürfte der Handel zwischen China und Japan; Japan zählt jetzt schon zu einem der bedeutendsten Handelspartner Chinas. Mit dem Abbau von Handelshemmnissen in Ost- und Südostasien werden über kurz oder lang Wirtschaftsaktivitäten in diese Region gelenkt und Lieferketten innerhalb dieser Region konzentriert. Dadurch dürften die Länder des RECP ihre Stellung im internationalen Handelsgefüge weiter stärken können. Das Abkommen hat das Potenzial, insbesondere China und Japan von Europa und den USA unabhängiger zu machen und den ostasiatischen Wirtschaftraum von den Wirtschaftsräumen Europas und Nordamerikas zu entkoppeln. Die Folge hiervon dürfte sein, dass sich der Wettbewerb für deutsche Exportunternehmen weiter verschärft. Wenn Europas Handelspolitik keine attraktive Antwort liefert, droht mit der Regionalisierung im asiatischen Raum die Globalisierung zurückgedrängt zu werden.

Sanktionen

Um ihre Interessen durchzusetzen, haben die USA in den letzten Jahren verstärkt Sanktionen als Instrument der Außen- und Wirtschaftspolitik genutzt. Auch andere Staaten haben Sanktionen für die Durchsetzung wirtschaftspolitischer Interessen für sich entdeckt. Der schiere Umfang dieser neuen Maßnahmen stellt globale Unternehmen, die sich in einem ständig wandelnden und komplexen geopolitischen Umfeld zurechtfinden müssen, vor erhebliche Herausforderungen bei der Einhaltung der Sanktionsgesetze. Ein besonderes Problem sind Sanktionen, die ein Staat unilateral verhängt und durchzusetzen versucht. Gerade mit Blick auf Iran oder Russland hat sich die Lage in den letzten Jahren verkompliziert, denn US- und EU-Sanktionen laufen hier deutlich auseinander.

Hinzu kommen die Sekundärsanktionen, das heißt Sanktionen, die sich extraterritorial gegen „non US-persons“ richten, also gegen ausländische Unternehmen außerhalb des US-Staatsgebietes mit Geschäften ohne jeglichen US-Bezug. Ein für deutsche Unternehmen gravierender Fall ist Russland, sind doch die EU und Deutschland mit Russland wirtschaftlich eng verflochten. Seit Russland 2014 die Krim annektiert hat, haben sowohl die EU als auch die USA Sanktionen verhängt. Problematisch ist, dass der bisherige Gleichlauf von US- und EU-Sanktionen immer stärker aufgehoben wird, insbesondere seit im Sommer 2017 mit CAATSA (Countering America’s Adversaries Through Sanctions Act) ein umfassendes US-Sanktionsgesetz eingeführt wurde. Seitdem haben die USA durch weitere Gesetze mit extraterritorialer Anwendung die Sanktionen gegen Russland weiter verschärft, allen voran sind die Sanktionen gegen die Gaspipeline „North Stream 2“ zu nennen. Die Gefahr von möglichen neuen Sanktionen wirkt sich daher insbesondere auf internationale, meist langfristig angelegte Großprojekte negativ aus, etwa hinsichtlich der Marktliquidität. Besonders problematisch ist in diesem Zusammenhang, dass die US-Sanktionen in der Regel sehr kurze Abwicklungszeiträume, aber keinen Bestandsschutz für laufende Projekte vorsehen.

Ungeachtet der besseren transatlantischen Kommunikation, die eine Präsidentschaft Joe Bidens bei diesem Thema verheißen dürfte, stellen die jüngsten und eventuell noch bevorstehenden Entwicklungen der US-Sanktionen deutsche Unternehmen und Banken vor enorme Herausforderungen. Generell führt die gestiegene Komplexität der Anforderungen für international tätige Banken aus parallel anwendbaren Sanktionsregimen, aus der Bekämpfung von Geldwäsche und Terrorismusfinanzierung (AML/CFT) sowie aus Steuertransparenzstandards dazu, dass das internationale Geschäft für die Institute komplizierter, teurer und riskanter geworden ist.

Auf politischer Ebene wird seit einiger Zeit verstärkt über Gegenmaßnahmen der EU gegen die US-Sanktionspolitik diskutiert. So gründete die EU im Januar 2019 die Verrechnungsplattform Instex (Instrument in Support of Trade Exchanges) zur Abwicklung von Transaktionen zwischen europäischen und iranischen Unternehmen. Bislang beschränkt sich der über Instex zugelassene Handel auf humanitäre Güter, medizinische Produkte sowie landwirtschaftliche Güter – und damit durchweg auf Güter, die nicht von den Sekundärsanktionen der USA erfasst sind. Zudem kann Instex an der grundlegenden Problematik der starken Abhängigkeit der Weltwirtschaft von den USA nichts ändern.

Anhand dieser Entwicklungen zeigt sich das grundlegende Problem: Die bloße Androhung von weiteren Sanktionen oder von Strafermittlungen gegen Unternehmen reicht aus, um diese vor Geschäften in diesen Ländern abzuschrecken. Deswegen führt an einem politischen Dialog, der alle betroffenen Faktoren berücksichtigt, kein Weg vorbei. Mit einem US-Präsidenten Joe Biden sollte dieser Dialog konstruktiv möglich sein. Die von der Europäischen Kommission ins Spiel gebrachte Überlegung, die internationale Bedeutung des Euros als Leitwährung alternativ zum US-Dollar auszubauen, dürfte allenfalls langfristig Aussicht auf Erfolg haben.

Renationalisierungstendenzen

Bereits vor der Corona-Pandemie hatte die Verflechtung globaler Wertschöpfungsketten an Fahrt verloren. Die Covid-19-Krise hat die Vor- und Nachteile der globalen Arbeitsteilung stärker ins Rampenlicht gerückt. Anfängliche Versorgungsengpässe bei Schlüsselprodukten hatte Kritik an der globalen Arbeitsteilung bzw. regionalen Spezialisierung provoziert und zu einem Ruf nach einem „Zurückdrehen der Globalisierung“ geführt. Argumentiert wird, dass mehr nationale oder europäische Produktion und Wertschöpfung nötig seien, um die nationale Widerstandsfähigkeit gegenüber exogenen Schocks wie der Pandemie zu stärken. Zudem führt die Diskussion um nachhaltiges Wirtschaften und das Einhalten der Sustainable Development Goals (SDG) zu einem Hinterfragen globaler Lieferketten.

Gerade die deutsche Außenwirtschaft wäre stark gefährdet, wenn Wertschöpfungsketten renationalisiert würden: 17 Prozent der deutschen Wertschöpfung läuft über globale Wirtschaftsverflechtungen (weltweit durchschnittlich 12 Prozent). Gerade im Ausbau des globalisierten Wertschöpfungsgefüges liegt ein großes Potenzial, die Krisenanfälligkeit der Volkswirtschaften zu vermindern. Eine breitere Diversifizierung der Zuliefer-, aber auch Absatzmärkte machen die deutsche Volkswirtschaft widerstandsfähiger. Aus Sicht der Exportfinanzierung ist es daher wichtig, neue Absatzmärkte zu erschließen bzw. bestehendes Engagement zu intensivieren.

Forderungen nach einer Renationalisierung stellen das Vertrauen der Märkte auf die Probe. Bestehende Exportverträge könnten hinterfragt werden und die Finanzierungsbereitschaft für Exporte abnehmen, im Ergebnis dürfte es zu einer Verteuerung der Risikoabdeckung von Exportkrediten kommen.

Wenn andere Länder ihre Wertschöpfung enger in inländische Prozesse überführen, bedeutet dies aus Sicht der Außenhandelsfinanzierung einen vermehrten Finanzierungsbedarf in Lokalwährungen. Dies hat Auswirkungen auf das Deckungsinstrumentarium von Euler Hermes: Künftig sollten Fremdwährungsrisiken hierunter abgesichert werden können. Darüber hinaus ist es sinnvoll, vermehrt den Kapitalmarkt in die Außenwirtschaftsfinanzierung einzubeziehen. Hierzu bedarf es der Deckungsfähigkeit von Kapitalmarktinstrumenten als Teil einer Gesamtfinanzierung.

Globalen Wettbewerb auf neuen Märkten angehen

Über die Außenwirtschaft werden zunehmend industriepolitische Wettbewerbe ausgetragen, die künftig wohl noch häufiger außerhalb vereinbarter Regeln stattfinden werden. Leittragende davon können die deutschen Unternehmen sein. Die Europäische Union ist weltweit größter Handelspartner Afrikas. Deutschland hat eine besondere Verantwortung und Chance, einen von der Außenwirtschaft getragenen positiven Wandel in den Entwicklungsländern zu fördern.

Wettbewerbsfähige Außenwirtschaftsförderung

In steigendem Maße nutzen Wirtschaftsnationen die Außenwirtschaft, um industrie- und wettbewerbspolitische Ziele durchzusetzen. Die deutschen Exportunternehmen müssen sich daher weltweit gegenüber Mitbewerbern behaupten, die mit umfassenderen staatlichen Förderungen unterstützt und auf dem Weltmarkt positioniert werden. So ist zu beobachten, dass Außenwirtschaftsförderung zunehmend auch über Entwicklungsbanken betrieben wird (China) oder dass Länder wie Japan, Kanada oder die USA zur Direktfinanzierung [3]übergehen. Insbesondere China, dessen Wirtschaft glimpflich durch die Corona-Krise gekommen ist, weiß die Schwächephase der Weltwirtschaft für sich zu nutzen. So werden gezielt bereits mandatierte Projekte abgeworben.

Deutschlands Wirtschaftspolitik muss dem eine strategische Antwort über die Außenwirtschaftsförderung entgegensetzen. Bestehende Strategien der Bundesregierung, wie die „Industriestrategie 2030“ oder die „Impulse für den internationalen Wettbewerb um strategische Großprojekte“, gehören anhand der neuen globalen Gegebenheiten weiterentwickelt, zumal sich die Kriterien für „strategische industriepolitische Relevanz“ im Lichte der Corona-Krise verändert haben und nicht mehr durch die reine Größe bestimmt werden. Mehr als zuvor sollten die übergeordneten Interessen Deutschlands an einer regelbasierten Außenwirtschaft in den Vordergrund treten.

In diesem Sinne können Projekte der Exportwirtschaft unabhängig von ihrer Größe im Interesse der Bundesregierung liegen. Die Instrumente von Euler Hermes müssen befähigt werden, strategische außenwirtschaftliche Ziele abzubilden und schnell nutzbar zu sein. Für die finanzierenden Banken sind Kriterien maßgeblich, die einerseits eindeutig nachvollziehbar und damit belastbar für Investitionsentscheidungen sind. Andererseits müssen Vorgaben hinreichend offen gefasst sein, um sich dynamischen Entwicklungen anpassen zu können. Aus Sicht der Außenwirtschaftsfinanzierung sind vor allem jene Projekte von strategischer Bedeutung, mit denen eine nachhaltige Stärkung der Wettbewerbsfähigkeit der deutschen Wirtschaft verbunden ist, Absatzmärkte gesichert werden und die Versorgungssicherheit auch in Deutschland sichergestellt wird.

Als internationales Rahmenwerk für einen fairen Wettbewerb unter den Exportnationen dient der OECD-Konsensus. Das Momentum der Modernisierung des OECD-Konsensus sollte genutzt werden, um maßgebliche Kriterien und regulatorische Vorgaben für die Exportfinanzierung in Ausgewogenheit mit strategischen Interessen der deutschen Außenwirtschaft zu bringen. Allerdings hat sich der zweitwichtigste Welthandelspartner, China, dem OECD-Arrangement nicht angeschlossen. Solange ein Wettbewerb mit China und weiteren Nicht-Konsensus-Ländern außerhalb des OECD-Arrangement abläuft, sollte die Wettbewerbsfähigkeit deutscher und europäischer Unternehmen durch einen erweiterten Spielraum in der Außenwirtschaftsfinanzierung gestärkt werden.

Um Projekte im strategischen Interesse Deutschlands gesichert finanzieren zu können, braucht es Instrumente, die flexibel zu nutzen sind. Der Bankenverband hat in einem gesonderten Positionspapier [4]bereits angeregt, den maximal deckungsfähigen Finanzierungsanteil eines Ungebundenen Finanzkredites (UFK) auszuweiten und die Garantien für Ungebundene Finanzkredite auf Vorhaben mit strategischer Relevanz auszudehnen.

Neue Exportchancen in Afrika

Mit der Afrikanischen Freihandelszone ist für Handelspartner aus Europa die Hoffnung verbunden, leichteren Zugang zum afrikanischen Markt zu erhalten. In Afrika werden nicht zuletzt wettbewerbsrelevante Entscheidungen für die nächsten Jahre getroffen. Unser Nachbarkontinent bietet große Absatzpotentiale für die Exportwirtschaft. Es sind jetzt die Voraussetzungen dafür zu schaffen, dass über den Außenhandel die wirtschaftliche Zusammenarbeit mit afrikanischen Staaten an Fahrt gewinnen kann. Unterstützt von einer klugen Entwicklungspolitik bietet sich für viele von ihnen die Chance, ihr Wirtschaftswachstum direkt auf klimafreundliche und nachhaltige Grundlagen zu stellen. Exportunternehmen aus Deutschland können dafür Partner werden und die notwendigen „technologischen Brücken“ schlagen. Das verlangt einen schnellen und wirksamen Technologie- und Wissenstransfer mitsamt einer risikoadjustierten Außenhandelsfinanzierung. Ansatz der wirtschaftlichen Zusammenarbeit Deutschlands mit Afrika sollte weiterhin sein, durch Handel und die regionale Integration von Prozessen nicht zuletzt die lokale Wertschöpfung aufzubauen und zu stabilisieren.

In Afrika operieren seit Längerem außereuropäische Marktmitbewerber, die versuchen, ihre Marktposition auszubauen. Dazu zählen supranationale Institutionen vor allem aus Asien, die sich in großen privatwirtschaftlichen Projekten engagieren. Auf diese Weise werden nicht nur private und von Exportkreditversicherungen (Export Credit Agencies, ECA) gedeckte Finanzierungen verdrängt. Die Existenz der staatlich geförderten Akteure nimmt der deutschen Exportwirtschaft auch die Möglichkeit, sich auf den afrikanischen Zielmärkten zu positionieren.

Ziel der deutschen Außenwirtschaftsförderung und Entwicklungszusammenarbeit sollte daher sein, deutsche Exporteure in Afrika im internationalen Wettbewerb gegen ausländische Mitbewerber bestmöglich zu unterstützen. Bisherige Anforderungen an das Deckungsinstrumentarium des Bundes stellen sich allerdings eher als Marktzugangshindernis heraus: So sind Anforderungen an dingliche Sicherheiten in einem Entwicklungsland wenig realistisch. Ferner verlangen Entwicklungsländer immer häufiger, dass Lieferungen und Leistungen teilweise vor Ort erbracht werden, um lokale Wertschöpfung zu generieren. Die Instrumente für die Finanzierung des Exportgeschäfts mit Afrika müssen daher vereinfacht und flexibilisiert sowie die Anforderungen für alle Märkte einheitlich ausgestaltet werden. Hilfreich sind beispielsweise Maßnahmen, die das Bündeln von sehr kleinteiligen Finanzierungen ermöglichen. Die Finanzierungsrisiken könnten entweder über Sammeldeckungen eingedämmt werden, oder aber es werden Instrumente der Entwicklungszusammenarbeit in der Außenhandelsfinanzierung als haftendes Nachrang- bzw. Mezzanine-Kapital genutzt.

Von zentraler Bedeutung ist eine enge Abstimmung von Entwicklungs- und Außenwirtschaftspolitik. Erschließen Unternehmen neue Märkte, müssen sie Marktinformationen gewinnen und in die Kundenidentifizierung (KYC) investieren. Gerade in Afrika bringen Institutionen der Entwicklungszusammenarbeit dieses Know-how ein. Hiervon muss die Außenhandelsfinanzierung profitieren können. Letztendlich brauchen die Banken verlässliche aber auch ausreichend flexible Rahmenbedingungen, um ein steigendes Engagement der Exportwirtschaft in neue Zielmärkte begleiten zu können. Verbesserungen in der Zusammenarbeit mit der afrikanischen Wirtschaft können mit Deckungserleichterungen für Sammeldeckungen erreicht werden. Zu den Hindernissen bei der wirtschaftlichen Zusammenarbeit mit afrikanischen Staaten zählt der Selbstbehalt. Dieser gehört für alle afrikanischen Staaten einheitlich auf fünf Prozent gesenkt. Darüber hinaus zeigt die Praxis, dass bei Transaktionen mit staatlichen Kreditnehmern in Entwicklungsländern dingliche Sicherheiten nicht geleistet werden können. Auf dieses obligatorische Erfordernis sollte daher verzichtet werden, da es kaum durchsetzbar ist und Geschäfte daran scheitern.

Anforderungen an Nachhaltigkeit umsetzen

Der Weg in eine nachhaltigere Wirtschaft ist vorgezeichnet. Die Finanzwirtschaft ist gewillt, passende Produkte und Finanzmittel für den angestrebten ökologischen Wandel bereitzustellen. Neue Rahmenbedingungen müssen geschaffen werden, die die Marktdynamik fördern. Dabei wird es darauf ankommen, einzelne Maßnahmen zieladäquat umzusetzen und auf ein globales Level-Playing-Field zu achten.

Soziale Standards

Für die Außenwirtschaftsförderung Deutschlands ist Nachhaltigkeit in ihren verschiedenen Dimensionen ein wichtiges Thema. Umwelt-, Sozial- und Menschenrechtsaspekte (ESG-Aspekte) werden nicht zuletzt bei der Exportfinanzierung umfassend geprüft. Konkrete bankspezifische Standards ergänzen dabei nationale und internationale Nachhaltigkeitsstandards. Um die Einhaltung all dieser Finanzierungsprinzipien und -standards zu gewährleisten, haben Banken ihr Risiko-, Umwelt- und Reputationsmanagement deutlich ausgebaut und Prüfprozesse intensiviert. Auf der Kundenseite wurden zudem die Nachweispflichten hinsichtlich international anerkannter Umweltzertifizierungen erhöht. Speziell in der Außenhandelsfinanzierung ist das effektive Risikomanagement von Umweltaspekten und sozialen Belangen angesichts globaler Geschäftsbeziehungen und komplexer Lieferketten von wesentlicher Bedeutung für die Banken. Exportfinanzierende Institute berücksichtigen bereits seit Längerem eine Vielzahl an nationalen und internationalen Vorschriften, zum Beispiel den nationalen Aktionsplan für Menschenrechte der Bundesregierung oder die Common Approaches der OECD. Ebenso beteiligen sich Banken an nichtfinanziellen Berichterstattungen zu Nachhaltigkeitskriterien.

Die Rahmenbedingungen müssen so gestaltet sein, dass kreditgebende und kreditnehmende Wirtschaft an einem Strang ziehen können. Viele global agierende Unternehmen nehmen unabhängig von ihrer Größe ihre Sorgfaltsplichten für Nachhaltigkeit und das Einhalten von Menschenrechten ernst. Angesichts der fortwährenden Risiken in der Außenwirtschaft muss eine gesetzliche Regelung maßvoll sein und darf keine zusätzliche Unsicherheit für die exportfinanzierenden Banken hervorrufen. Es ist im Interesse von Unternehmen und Banken, zu vermeiden, dass die Marktdynamik durch eine starre bzw. enge Regulierung zu stark eingeschränkt wird und bestimmte Geschäfte womöglich in den unregulierten Bereich außerhalb des OECD-Konsensus abwandern. Nicht-OECD-Marktteilnehmer wie insbesondere China müssen deswegen Teil aller Bemühungen sein, zu einer ressourcenschonenden Welt zu gelangen. Auch deshalb ist für die global vernetzte Wirtschaft Deutschlands eine mindestens europäische Regelung naheliegend; nationale Alleingänge wären kontraproduktiv. Dies gilt grundsätzlich mit Blick auf ein Level-Playing-Field, erst recht aber mit Blick auf das Erreichen der Klimaschutzziele.

Sustainable Finance

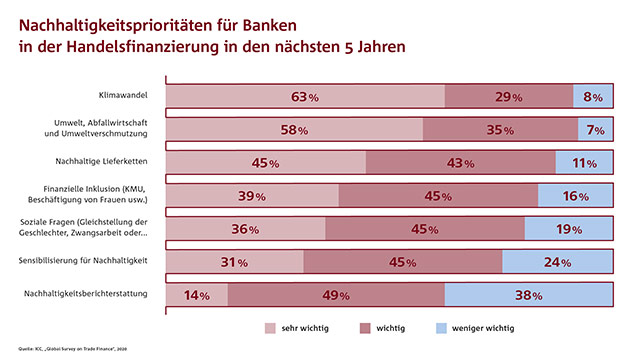

Nicht nur das Thema Nachhaltigkeit ist inzwischen allgegenwärtig, auch die Diskussion über „Sustainable Finance“ hat enorm an Dynamik gewonnen. Der Finanzwirtschaft wird beim Über-gang in eine nachhaltige Welt eine Art Katalysatorfunktion zugeschrieben: Sie soll nicht nur den Transformationsprozess durch eine verantwortungsvolle Kreditvergabe unterstützen, sondern vor allem die passenden Produkte und Finanzmittel für den angestrebten ökologischen Wandel bereitstellen. Aus Bankensicht bedeutet dies zweierlei: Einerseits gehen der Klimawandel und die damit verbundene Transformation der Wirtschaft mit neuen bzw. schwer zu kalkulierenden Risken einher, die im Risikomanagement abgebildet werden müssen. Andererseits kann die deutsche Wirtschaft einen Vorsprung erarbeiten und neue Technologien entwickeln, die dem Umweltschutz und der Nachhaltigkeit dienen. Die Exportstärke Deutschlands ermöglicht hierbei einen internationalen Spill Over für diese hochwertigen Technologien und Infrastrukturgüter, wovon Länder weltweit zugunsten ihrer nachhaltigen Entwicklung profitieren können. Entsprechend priorisieren die exportfinanzierenden Banken ihren Beitrag bei der nachhaltigen Finanzierung (Abbildung 4).

Die Orientierung an Nachhaltigkeitszielen bringt zusätzliche Dimensionen ins Spiel, wie etwa die sozialen und ökologischen Auswirkungen von Unternehmensaktivitäten. Über die sogenannte Taxonomie-Verordnung sollen Investoren und Unternehmen ein Klassifizierungsinstrument an die Hand bekommen, das sie in die Lage versetzt, fundierte Investitionsentscheidungen über ökologisch nachhaltige Aktivitäten zu treffen. Um als nachhaltig zu gelten, müssen Wirtschaftsaktivitäten dabei mindestens zu einem von sechs Nachhaltigkeitszielen wesentlich beitragen. Die Taxonomie wurde aber in erster Linie für Zwecke des Kapitalmarktes entwickelt. Eine Anwendung auf das Kreditgeschäft von Banken – und damit in der Außenhandelsfinanzierung – ist nicht ohne weiteres möglich. Die Exportfinanzierung braucht auf sie zugeschnittene klare und verlässliche Vorgaben, was als nachhaltig einzustufen ist. Deshalb muss eine Taxonomie für das Kreditgeschäft schlank und praktikabel ausgestaltet sein. Es sollte erkennbar sein, mit welchen Daten und Informationen die Nachhaltigkeitskriterien erfüllt werden können.

Es ist davon auszugehen, dass der Finanzierungsbedarf für die im September 2015 von den Mit-gliedstaaten der Vereinten Nationen beschlossene „Agenda 2030 für nachhaltige Entwicklung“ steigen wird. Die Exportfinanzierung kann einen Beitrag leisten, Finanzierungslücken für die Nachhaltigkeitsziele (SDGs) zu schließen. Hierzu sollte man sich darauf konzentrieren, die Finanzierung von SDG-kompatiblen Projekten zu begünstigen, anstatt traditionelle Produkte in der Exportfinanzierung zu verteuern oder gar auszuschließen. Es bedarf Mechanismen, durch die Finanzierungsvorhaben mit positiven Auswirkungen stärker unterstützt werden können. Ein Ansatz wäre, positive Anreize zu setzen, um vorab definierte ESG-Anforderungen [5]zu erfüllen. Beispielhaft genannt seien Abschläge bzw. die anteilige Rückerstattung von ECA-Prämien bei positivem Verlauf der jeweiligen Finanzierung, auch hinsichtlich der ESG-Kriterien.

Den Exportkreditversicherungen wird hierbei eine wichtige Rolle zukommen. Sie können zusammen mit Entwicklungs- und Förderbanken sowie gemeinsam mit den Geschäftsbanken einen beachtlichen Finanzierungsbeitrag leisten, um über Deutschland hinaus die Finanzierungslücken zum Erreichen einer nachhaltigeren Wirtschaft zu schließen. Dieses erfordert allerdings eine bessere Koordinierung und Kombination von Entwicklungsfinanzierung und kommerzieller sowie ECA-gedeckter Finanzierung.

Wichtig ist allerdings, dass in der Außenhandelsfinanzierung mit langfristigen Exportkrediten von zum Teil mehr als 18 Jahren die Verlässlichkeit von Standards über die Laufzeit eines Exportkredites hinweg sichergestellt ist. Über die Dauer der Exportfinanzierung dürfen ausschließlich die mit Vertragsabschluss gültigen Vorgaben an SDG-Regeln maßgeblich sein. Bei der Refinanzierung bestehender langfristiger Exportkredite müssen die Konditionen an Klima- oder Nachhaltigkeitsrisiken den Parametern des ursprünglich abgeschlossenen Exportkredites entsprechen. Zur Refinanzierung der langlaufenden bundesgedeckten Exportkredite nutzen Banken häufig das Refinanzierungsprogramm der KfW. Die Kriterien der Deckungspolitik der Bundesregierung müssen mit denen der Refinanzierungspolitik der KfW kongruent verlaufen. Die Banken müssen sich über die gesamte Laufzeit der Exportfinanzierung auf konsistente Bedingungen für Instrumente von Euler Hermes und Unterstützungsprogramme der KfW verlassen können.

Stabilität und Leistungsfähigkeit der Finanzmärkte in Balance bringen

In der jüngsten Wirtschaftskrise hat sich ausgezahlt, dass die Banken durch den Aufbau von Liquidität und Eigenkapital während der vergangenen zehn Jahre insgesamt in einer stabilen Verfassung dastehen. Es hat sich aber auch bestätigt, dass das hohe Regulierungsniveau unmittelbare Auswirkungen auf die Finanzierung der Wirtschaft und des Außenhandels hat. Durch erhöhte regulatorische Anforderungen werden komplexe und auch betraglich limitierte Transaktionen zunehmend unwirtschaftlich. Die Finanzmarktregulierung muss neben der Stabilität der Banken auch stets ihre Leistungs- und Handlungsfähigkeit zum Ziel haben. Denn in einer Krise stellen die Banken ihren Unternehmenskunden die notwendige Liquidität zur Verfügung und ermöglichen intelligente Finanzierungslösungen. Über Jahre aufgebaute, belastbare Hausbankbeziehungen haben sich in der Corona-Krise ausgezahlt.

Langfristige Finanzierungskapazitäten

Die Corona-Pandemie hat die Schlüsselrolle der Banken für die Finanzierung der Wirtschaft besonders sichtbar gemacht, gleichzeitig ist auch deutlich geworden, dass sich die umfassenden Regulierungsmaßnahmen des letzten Jahrzehnts einschränkend auf die Finanzierungskapazitäten der Banken auswirken – gerade in Krisenzeiten. So haben die exportfinanzierenden Banken zu Beginn der Krise schnell reagiert und besonders betroffenen Exportunternehmen und (ausländischen) Schuldnern Stundungen angeboten. Um zusätzliche Liquidität für die Unternehmen bereitstellen zu können, haben die Banken auf Refinanzierungen zurückgegriffen. Allerdings haben die im Zuge der Finanzmarktkrise etablierten Kapitalanforderungen dazu geführt, dass die langjährige Fristentransformation immer schwieriger wird und damit die Möglichkeiten zur langfristigen Risikoübernahme eingeschränkt werden. Dies erschwert die langfristige Refinanzierung von Exportkrediten. Zudem haben die jüngste Überarbeitung des Baseler Rahmenwerkes sowie die strengere Regulierung von Verbriefungen kapitalmarktbasierte Refinanzierungsmöglichkeiten vor allem für die langfristige Außenhandelsfinanzierung verengt.

Anforderungen ans Risikomanagement

Die Regulierung zeigt Auswirkungen nicht nur auf Banken, sondern auch auf ihre Kunden: Erhöhte Anforderungen an das Risikomanagement etwa haben strengere Prüfungen und Bewertungen der Kreditwürdigkeit von Kreditnehmern zur Folge. Das ist politisch gewollt, führt jedoch bei bonitätsschwächeren Adressen zu zusätzlich steigenden Risikoaufschlägen und weiteren Anforderungen an Sicherheiten sowie insgesamt zu erhöhten Dokumentations- und Administrationspflichten.

Aufwendige KYC-Prozesse

Für das Außenhandelsgeschäft ist die zweifelsfreie Identifizierung von Bankkunden im Ausland essenziell. Die für eine wirksame Prävention von Geldwäsche und Terrorismusfinanzierung (Anti-Money-Laundering, AML / Combating the Financing of Terrorism, CFT) geschaffenen internationalen Mindeststandards zur Identifizierung von Neu- und Bestandskunden (sogenannte Know Your Customer-Prozesse, KYC) wurden stetig verschärft. Banken müssen im Rahmen des Risikomanagements sicherstellen, dass diese Standards umgesetzt werden. Insbesondere im internationalen Geschäft kommt dieser Aufgabe eine große Bedeutung zu. Die erhöhten regulatorischen Anforderungen und Vorschriften zu AML/CFT sind in weiten Teilen berechtigt, haben aber zu einem signifikanten Kostenanstieg bei den Instituten geführt. Verschärft wird dies dadurch, dass Regelwerke international oft uneinheitlich sind. Dies hat spürbare Folgen: Die Aufrechterhaltung von bestimmten Korrespondenzbankbeziehungen oder die Vergabe von kleinvolumigen Finanzierungen werden zunehmend unwirtschaftlich. Gerade im Bereich Außenhandelsfinanzierung wird mehr und mehr deutlich, dass das hohe Regulierungsniveau direkte Auswirkungen auf das Geschäft hat und zu sichtbaren Einschränkungen führt.

Umgang mit Zahlungsausfällen

Europäische Vorgaben zum Aufsichtsrecht sowie zu Eigenkapitalanforderungen sehen für ECA-gedeckte Exportkredite vor, diese ab dem achten Jahr bereits dann als notleidend einzustufen und mit Eigenkapital zu unterlegen, wenn das Darlehen nach 90 Tagen nicht bedient wurde. Dieses Kriterium ergibt bei einem ECA-gedeckten Exportkredit keinen Sinn: Der von Euler-Hermes in Deckung genommene Exportkredit ist selbst beim Ausfall des Kreditnehmers besichert und für die exportfinanzierende Bank nicht als notleidend zu bewerten. Darüber hinaus ist die Ausfalldefinition (90 Tagesfrist des Nicht-Bedienens einer Forderung) nicht auf bundesgedeckte Exportkredite übertragbar.

Mit Auslaufen der Corona-Krise werden die weltweiten wirtschaftlichen Aktivitäten in den Exportmärkten zeitversetzt und mit voraussichtlich unterschiedlicher Belastbarkeit anlaufen. In einem solchen fragilen Wirtschaftsumfeld ist es nicht hilfreich, bei bundesgedeckten Exportkrediten die Ausfallkriterien und Ausfalldefinitionen des Prudential Backstop eins zu eins anzuwenden; die für die Unternehmen erforderliche Liquidität würde direkt für Rückstellungen im harten Kernkapital abgezogen. Hieran zeigt sich, dass die europäische Regulierung neben der Finanzmarktstabilität auch die Leistungsfähigkeit bei Marktgegebenheiten im Blick behalten muss. Es besteht kein Bedarf, Exportkredite, die von staatlichen bzw. offiziell anerkannten ECA gedeckt sind, der Anwendung des Prudential Backstops zu unterwerfen.

Wettbewerbsnachteile durch Regulierung

In der Anwendung der europäischen Regulierung können sich Wettbewerbsnachteile für die Exportfinanzierung bzw. das Außenhandelsgeschäft ergeben. Ein Beispiel hierfür ist die im Rahmen des europäischen Bankenabwicklungsregimes eingeführte Gläubigerbeteiligung (Bail-In). Die Regulierung sieht vor, dass der Bail-In bereits vorab von Geschäftspartnern außerhalb des EU-Rechts vertraglich anerkannt werden muss (sogenannte vertragliche Anerkennungsklausel). Damit erhalten europäische Abwicklungsbehörden weitreichende Eingriffsrechte gegenüber den Vertragspartnern der Banken. Eine solche Anerkennungsklausel ist in manchen Märkten außerhalb der EU nicht durchsetzbar. Da andere Abwicklungsregime solche Pflichten nur auf bestimmte Kapitalinstrumente begrenzen, sind die europäischen Klauseln international kaum durchsetzbar. Zudem erfasst die europäische Regelung auch gedeckte Handelsfinanzierungsinstrumente, die allerdings bei einem Bail-in irrelevant wären. Kunden von deutschen Kreditinstituten zum Beispiel in den USA und in Asien würden zu Wettbewerbern ausweichen, statt eine entsprechende Klausel zu akzeptieren. Dieses Beispiel zeigt, wie europäische Regulierung sich als erheblicher Wettbewerbsnachteil im internationalen Geschäft erweisen kann.

Auch können sich über die nationale Umsetzung von europäischen Richtlinien Wettbewerbsnach-teile ergeben. Bei der Implementierung von europäischen Vorgaben geht der deutsche Gesetzgeber teilweise über das hinaus, was auf EU-Ebene beschlossen wurde (Goldplating). Dies kann im Einzelfall begründet sein, führt aber häufig zu unnötigen Kosten und Belastungen und kann daher ungewollte Auswirkungen auf die konkreten Instrumente der Außenhandelsfinanzierung haben. Erhöhte Kosten entstehen beim Goldplating dadurch, dass die Institute die einzelnen nationalen Vorschriften aufgrund des uneinheitlichen Regelwerks gesondert prüfen müssen. Grenzüberschreitendes Geschäft wird somit erschwert, wenn nicht gar verhindert. Sofern es in der näheren Zukunft keine Fortschritte bei der Harmonisierung von Regeln und Aufsichtspraktiken in Europa geben sollte, müssen sich die Banken also auch weiterhin intensiv mit den verschiedenen nationalen Vorschriften und aufsichtlichen Praktiken vertraut machen, wollen sie im transeuropäischen Kreditgeschäft aktiv sein. Besonders problematisch ist Goldplating für Geschäfte, die im direkten internationalen Wettbewerb stehen, da Transaktionen in diesem Fall in weniger streng regulierte Märkte abwandern können. Vor diesem Hintergrund ist eines klar: Goldplating sollte künftig nur noch in absoluten Ausnahmefällen zur Anwendung kommen.

Auswirkungen auf Small Tickets

Erhöhte Anforderungen an das Risikomanagement im Außenhandelsgeschäft bestehen unabhängig vom jeweiligen Finanzierungsvolumen. Daraus ergibt sich, dass kleinvolumige Engagements, die sogenannten Small Tickets, aus Bankenperspektive inzwischen eher unwirtschaftlich sind. Hinzu kommt, dass selbst bei Bereitschaft zur Kreditvergabe kleine und mittlere Unternehmen durch die Hermes-Dokumentationsanforderungen stark belastet werden, insbesondere dann, wenn diese Unternehmen noch nicht mit dem Deckungsinstrument des Bundes vertraut sind.

Anfang des Jahres 2019 hat Euler Hermes ein auf Banken und Exportunternehmen gleichermaßen ausgerichtetes digitalisiertes Instrument „click&cover“ für Finanzkreditdeckungen standardisierter Transaktionen eingeführt. Dieses war zwar ein Schritt in die richtige Richtung, um Anreize zur vermehrten Kreditvergabe in diesem Segment zu schaffen. Die durch Regulierungsanforderungen verloren gegangene Wirtschaftlichkeit von kleinvolumigen Finanzierungen wird damit aber nicht kompensiert. Um in dem stark umkämpften Markt mit geringen Margen die Wirtschaftlichkeit wieder zu erreichen, müssen insbesondere die internen Prozesskosten gesenkt werden. Die Banken arbeiten bereits heute intensiv daran, kostenintensive Prozesse durch Vereinfachung und Digitalisierung (siehe auch das nachfolgende Kapitel) zu begrenzen. Um die Finanzierungsmöglichkeiten für kleine und mittlere Unternehmen zu stärken, sind aber noch weitere Schritte erforderlich.

Auswirkungen auf Korrespondenzbankbeziehungen

Die Möglichkeit, internationale Zahlungen über Korrespondenzbanken zu tätigen und zu empfangen, ist für Unternehmen und Privatpersonen von grundsätzlicher Bedeutung im internationalen Waren- und Dienstleistungsverkehr. Die Anzahl der Korrespondenzbankbeziehungen ist jedoch weltweit stark rückläufig. Die Entwicklung wird von vielen Institutionen – darunter FSB, IWF, Weltbank, Basler Ausschuss für Bankenaufsicht (BCBS), Ausschuss für Zahlungen und Marktinfrastrukturen (CPMI), Financial Action Task Force (FATF) – intensiv beobachtet und als Grund zur Besorgnis eingestuft. In einer Welt, in der die industrielle Produktion in viele einzelne Schritte unterteilt ist und global vernetzt an unterschiedlichen Standorten stattfindet, ist ein funktionierender Zahlungsverkehr unabdingbar. Wenn fehlende Korrespondenzbankbeziehungen diesen Zahlungsverkehr behindern und infolgedessen den internationalen Handel stark beeinträchtigen, sind Wohlstandsverluste unvermeidlich. Die Faktoren, die dazu führen, dass globale Banken Korrespondenzbankbeziehungen reduzieren, sind vielfältig. Im Einzelfall verantwortlich sind eine negative Rentabilitätsbewertung der Korrespondenzbank oder die ungünstige Risikoeinschätzung der jeweiligen Bankbeziehung.

Warum aber ist es gerade in den letzten Jahren zu einem Rückgang der Beziehungen gekommen? Regulatorische Anforderungen und Compliance-relevante Vorschriften machen intensive Prüfprozesse vor Eingehen einer Korrespondenzbankbeziehung erforderlich. Die aufsichtsrechtlichen Anforderungen allerdings sind in der jüngeren Vergangenheit noch einmal deutlich strenger geworden, insbesondere die Vorschriften zu AML/CTF. Wirtschafts- und Handelssanktionen sowie höhere Steuertransparenzstandards kommen erschwerend hinzu. Die Prüfprozesse sind aber auch deswegen mit einem hohen Aufwand verbunden, weil die abgefragten Informationen vor Eingehen einer Korrespondenzbankbeziehung momentan von jeder Bank individuell definiert werden. Um den hohen Aufwand zu reduzieren, wäre daher die Standardisierung bestimmter Prozesse, die vor allem im Bereich KYC erforderlich sind, wünschenswert und notwendig. Ein Lösungsansatz könnte die Entwicklung eines einheitlichen Fragenkatalogs sein, ein sogenannter Request For Information (RFI). Die Wolfsberg-Gruppe hat dazu das „Correspondent Banking Due Diligence Questionnaire“ veröffentlicht, durch welches Due-Diligence-Prozesse im Zusammenhang mit AML/CFT erleichtert werden sollen. Der Fragebogen zielt darauf ab, das Sammeln jener Informationen zu standardisieren, die Korrespondenzbanken von anderen Banken verlangen, wenn sie Beziehungen eröffnen bzw. aufrechterhalten wollen. Ebenso wie BCBS, CPMI, FATF und FSB unterstützen die privaten Banken daher die Forderung der Wolfsberg-Gruppe, dieses Questionnaire als weltweiten Standard einzusetzen, um auf diese Weise Due-Diligence-Prozesse zu erleichtern und dem Rückgang der Korrespondenzbankbeziehungen entgegenzuwirken.

Digitale Transformation umsetzen

Künstliche Intelligenz, Internet der Dinge, intelligente Verträge oder ein programmierbarer Euro: Die Dynamik technologischer Entwicklungen wird Auswirkungen auf die Außenwirtschaft haben. Langfristig können Lohnkosten durch mehr Technologisierung und Automatisierung an Bedeutung verlieren und eine Rück- bzw. Verlagerung von Produktionsprozessen befördern. Aber auch Produktionen und Exportleistungen können sich gravierend verändern.

Digitale Weiterentwicklung des Exportgeschäfts

Digitale Innovationen revolutionieren die Art, wie Bankgeschäfte angebahnt, abgeschlossen und durchgeführt werden. Auch die Anforderungen an Export und Exportförderung ändern sich durch digitale Lösungen und neue Geschäftsmodelle signifikant. Die Digitalisierung des Außenhandels hat offensichtliche Vorteile. Sie senkt die Kosten, sie verbessert die Transaktionszeiten, sie hilft dabei, die Einhaltung von Vorschriften und Sanktionen zu überwachen, sie sorgt für Transparenz und bietet die Möglichkeit, Lieferketten zu verfolgen bzw. Güter nachzuverfolgen. Digitale Technologien können also Effizienz und Effektivität verbessern, darüber hinaus können sie ganze Produktionsabläufe revolutionieren und Lieferketten verändern. Die Digitalisierung beschleunigt die Entwicklung von Dienstleistungsexporten und führt immer stärker zu einer Änderung der Logik im Exportgeschäft: Das Produkt und dessen Vertrieb stehen nicht mehr allein im Vordergrund, Geschäftsmodelle orientieren sich hin zu einer Problemlösung, bei der eine Dienstleistung im Zentrum steht. Somit bieten sich dank der digitalen Transformation weitergehende Möglichkeiten für die Internationalisierung von Wertschöpfung. Dies wird auch das deutsche Exportmodell grundsätzlich verändern. Die Instrumente der Außenhandelsförderungen müssen mit den technologischen Entwicklungen Schritt halten. Grundsätzlich sollen künftig dienstleistungsbasierte Exportgeschäfte genauso in Deckung genommen werden können wie klassisch produktbasierte Exporte.

Veränderung der Wertschöpfungsprozesse

Die Förderungswürdigkeit von Außenhandelsgeschäften – etwa in Form von Bundesdeckungen – setzt bislang voraus, dass die zugehörige Wertschöpfung zu einem großen Teil in Deutschland erfolgt. Nicht zuletzt durch die Digitalisierung aber wird dieser Ansatz mehr und mehr in Frage gestellt. Die digitale Transformation geht über bloße technologische Veränderungen oder eine Aufwertung der IT deutlich hinaus. Ganze Wertschöpfungsprozesse werden noch einmal neu geordnet, die Geschäftsmodelle und die Güterherstellung fundamental verändert. So gewinnen produktbegleitende digitale Dienstleistungen oder servicebasierte Geschäftsmodelle (Pay as you use Services) bei Produktherstellern zunehmend an Bedeutung. An die Stelle von physischen Produkten treten immer häufiger auch reine digitale Lösungen, bei denen ganze Datensätze ins Ausland transferiert oder in einer Cloud zum weltweiten Download bereitgestellt werden. In der Praxis heißt das: Dienstleistungen oder Datensätze werden gegebenenfalls noch durch Ingenieure eines deutschen Unternehmens erstellt, die eigentliche Produktherstellung erfolgt aber vor Ort im Ausland, beispielsweise mittels 3D-Drucker. Diese Tendenz dürfte sich deutlich verstärken und würde bedeuten, dass sich eine Vielzahl an Exportgeschäften nach bisherigen Anforderungskriterien nicht mehr für eine Hermesdeckung qualifiziert. Denn die Fragen, wo der Ursprung des Exportgeschäftes liegt, worin das eigentliche Exportgeschäft noch besteht oder welcher langfristige Finanzierungs- und Absicherungsbedarf überhaupt existiert, können nicht mehr so ohne weiteres beantwortet werden.

Damit das wichtige Instrument der Hermesdeckung auch weiterhin von vielen Unternehmen und Banken genutzt werden kann, sollten die Kriterien der Förderungswürdigkeit mit Blick auf veränderte Wertschöpfungsprozesse entsprechend überdacht und modifiziert werden. Die „Sonderinitiative Erneuerbare Energien“ mit der verbesserten Deckungsfähigkeit ausländischer Zulieferungen (bis zu 70 Prozent) war ein erster, erfolgversprechender Ansatz. Dieser sollte auch auf andere Industriebereiche ausgeweitet werden. Ein weiterer Ansatzpunkt wäre die Anpassung der Deckungsfähigkeit lokaler Kosten durch ECAs: Lokale Zulieferungen im Importland sind grundsätzlich deckungsfähig, wenn sie in einem unmittelbaren Zusammenhang mit dem Ausfuhrgeschäft des Exporteurs stehen und Teil seiner Exportforderung gegen den Käufer sind. Der OECD-Konsensus legt den deckungsfähigen Anteil lokaler Kosten auf 30 Prozent des Exportauftragswertes fest. Wenn nun wesentliche Liefer- und Leistungsanteile vor dem Hintergrund sich verändern-der Wertschöpfungsketten verstärkt vor Ort, sprich im Lieferland erbracht werden, ist eine Erhöhung des möglichen Anteils lokaler Kosten wünschenswert. Zugleich sind deutsche Unternehmen inzwischen global aufgestellt, sie verfügen über eine weltweite Wertschöpfungsstruktur und eine dazugehörige weltweite Beschaffung, gerade auch in Importländern. Eine Erhöhung der lokalen Kosten von 30 auf 50 Prozent würden die privaten Banken begrüßen. Die europäischen Export Credit Agencies haben dieses Thema bereits aufgegriffen. Diese Initiative wird von uns ausdrücklich unterstützt und sollte der Anfang eines zukunftsorientierten, kontinuierlich weiter zu verfolgenden Weges sein.

Um den deutschen Exporteuren die Flexibilität auf den Exportmärkten zu ermöglichen, gehört das Kernkriterium deutscher Ursprung überdacht. Deutsche Technologie und höchste Qualitätsmaßstäbe sind nicht zwangsläufig vom Produktionsstandort oder vom formalen Ursprungszeugnis abhängig. Ein Ansatzpunkt wäre daher auch, statt auf den bisherigen Ansatz „Made in Germany“ zur Prüfung der Förderungswürdigkeit zukünftig auf „Made by German Exporter“ abzustellen.

Zukunftspotenziale durch die Blockchain

Außenhandelsgeschäfte verlaufen in der Regel noch immer papierhaft, was mit erheblichem administrativem Aufwand und Dokumentationspflichten verbunden ist. Die Corona-Pandemie hat zudem die Störanfälligkeit analoger Systeme gezeigt. Banken arbeiten schon seit langem daran, wie die papierhafte Dokumentation der Teilschritte in der Handelsfinanzierung digitalisiert werden kann. Eine Vereinfachung und Beschleunigung ist mit Hilfe der Distributed Ledger Technologie (Blockchain) möglich. In einer Blockchain lässt sich jeder Schritt eines Prozesses mit allen dazugehörigen Daten und Dokumenten sicher und irreversibel festhalten – ideal für den internationalen Warenhandel. Viele Banken investieren deshalb in die Digitalisierung ihrer Prozesse und haben bereits erste Handelsfinanzierungsplattformen ins Leben gerufen.

Die Blockchain entfaltet ihren Vorteil, wenn sie vielen Teilnehmern zeitgleich alle relevanten Informationen verlässlich zur Verfügung stellt. Dies ist gerade in der Außenhandelsfinanzierung relevant. Durch die Technologie können alle am Handel beteiligten Parteien – Exporteur, Importeur, Transporteure, die involvierten Banken, Zoll- und Steuerbehörden sowie Regulatoren und Kreditversicherer – über die dezentrale Datenbank zeitgleich auf die notwendigen Unterlagen zugreifen. Prognosen haben ergeben, dass durch die Digitalisierung bei jeder Handelstransaktion bis zu 100 Seiten an Unterlagen eingespart werden können. Damit würde sich die Handelsabwicklung deutlich beschleunigen und vereinfachen.

Fazit

Der Außenhandel leistet einen wichtigen Beitrag für das Wirtschaftswachstum und damit für das Wiederanfahren der Wirtschaft nach der Corona-Pandemie. Dabei werden die Rahmenbedingungen nicht mehr mit jenen aus der Zeit vor der Krise vergleichbar sein. Auf allen Feldern der Außenwirtschaft verschärft sich der Wettbewerb, strategische wirtschaftspolitische Interessen von Handelsnationen werden vor allem hier ausgetragen. Ambitionierte politische Ziele hinsichtlich der Nachhaltigkeit unserer Wirtschaft einerseits sowie disruptive technologische Entwicklungen andererseits setzen die Exportwirtschaft und ihre Finanzierung zusätzlich unter Druck. Inmitten einer Welt des tiefgreifenden Wandels ist die Außenwirtschaftsfinanzierung umso mehr auf die Anpassungsfähigkeit der regulativen und administrativen Rahmenbedingungen angewiesen.

Die privaten Banken wollen die Exportunternehmen in ihren Zielmärkten erfolgreich begleiten und damit einen Beitrag leisten, die deutsche Exportwirtschaft auf einen stabilen Wachstumspfad zu führen bzw. sie dort zu halten. Um das Exportgeschäft wettbewerbsfähig finanzieren zu können, sind allerdings verbesserte Voraussetzungen notwendig:

- Die Europäische Union ist daher angehalten, ein Abdriften in eine nicht enden wollende Spirale von nationalen Alleingängen und Protektionismus zu verhindern. Deutschland und die EU müssen sich für mehr wirtschaftliche Zusammenarbeit einsetzen. Dem Systemwettbewerb mit China sollte sich die EU selbstbewusst und geeint stellen.

- Deutschland muss der veränderten Wettbewerbspolitik auf den internationalen Märkten eine strategische Antwort über die Außenwirtschaftsförderung entgegensetzen. Dazu muss die Exportfinanzierung in die Lage versetzt werden, Projekte im strategischen Interesse Deutschlands gesichert zu finanzieren. Weiter sind verbesserte Voraussetzungen zu schaffen, neue Exportmärkte zu erschließen und insbesondere die Exportchancen in Afrika zu nutzen. Hierzu ist vor allem wichtig, bestehende Deckungsinstrumente flexibler nutzbar zu machen. Auch sollten die Instrumente der Entwicklungszusammenarbeit mit denen der Außenhandelsfinanzierung besser aufeinander abgestimmt werden.

- Eine umfassende und kluge Anpassung des europäischen Regulierungswerks ist angezeigt. Das hohe Regulierungsniveau und insbesondere steigende Kapitalanforderungen belasten die Finanzierungskapazitäten für die deutsche Wirtschaft. Erhöhte regulatorische Anforderungen treiben die Kosten der Exportfinanzierung signifikant in die Höhe, komplexe Transaktionen werden dadurch unwirtschaftlich. Die Finanzmarktregulierung muss daher neben der Stabilität der Banken auch stets ihre Leistungs- und Handlungsfähigkeit im Blick behalten.

- Die zunehmende Orientierung an Nachhaltigkeitszielen und die Anforderungen an nachhaltige Finanzierung setzen neue Rahmenbedingungen voraus, die positive Anreize liefern und die Marktdynamik fördern. Dabei wird es insbesondere darauf ankommen, einseitige Belastungen zu vermeiden und verlässliche, konsistente Bedingungen für Förderprogramme und Deckungsinstrumente zu schaffen.

- Die digitale Transformation der Güterherstellung sowie von Handelsprozessen erfordert, dass die Instrumente der Exportfinanzierung mit den technologischen Entwicklungen Schritt halten. Insgesamt erfordern die dynamischen Veränderungen im Umfeld der Exportfinanzierung eine flexibilisierte Anwendung der Außenwirtschaftsförderung. Es darf in Zukunft keinen Unterschied mehr machen, ob Exportgeschäfte digital, dienstleistungsorientiert oder klassisch produktbasiert stattfinden.

Mehr denn je steht die Wettbewerbsfähigkeit der Exportwirtschaft und der Exportfinanzierung im Fokus. Mit diesem Positionspapier möchte der Bankenverband einen konstruktiven Beitrag zu der Frage leisten, wie die Außenwirtschaftsförderung zukunftssicher und strategisch ausgerichtet werden kann.

[1]Umfrage der Internationale Chamber of Commerce (ICC) unter internationalen Banken nach den größten Hindernissen für das zukünftig Wachstum der Handelsfinanzierung (ICC Global Survey on Trade Finance, 2018 und 2020).

[2]In einer Umfrage der TXF Limited im März 2020 für den „Export Finance Industry Report 2020“ gaben die internationalen Unternehmen und Finanzierungspartner als wesentliche Herausforderung die Sorge vor einer globalen Rezession an.

[3]Beispielsweise hat die EDC Canada ihr Versicherungsgeschäft nahezu vollständig eingestellt und stellt häufig nur noch Kapazitäten zur Direktfinanzierung zur Verfügung.

[4]Positionspapier des Bankenverbandes vom 29. Juni 2020 zu „Maßnahmen in der Außenhandelsfinanzierung zur Eindämmung der wirtschaftlichen Folgen der Corona-Pandemie“.

[5]Kriterien aus den Bereichen Umwelt (Environmental), Soziales (Social) und verantwortungsvolle Unternehmensführung (Governance).