Inhalt

3. Privatwirtschaftliche Lösungen eines programmierbaren Euros

3.1. Chancen und Risiken privatwirtschaftlicher Lösungen

3.2. Optimierung des bestehenden Zahlungsverkehrssystems für die Nutzung in DLT und Smart Contracts

3.3. Ein programmierbarer Euro des Bankensektors (Giralgeld-Token)

3.4. Programmierbarer Euro außerhalb des Bankensektors

4. Digitales Zentralbankgeld (CBDC)

4.1. CBDC aus Sicht der privaten Banken

4.2. Auswirkungen auf die Banken

Zusammenfassung

- Der programmierbare Euro ist eine wichtige Innovation zur Sicherung der langfristigen Wettbewerbsfähigkeit Europas in der Weltwirtschaft. Dies gilt aus drei Gründen:

- Die Verbraucher erhalten ein sicheres und effizientes Zahlungsverkehrsmittel für die digitale Wirtschaft der Zukunft.

- Unternehmen erhalten ein Instrument, das ihnen ermöglicht, die digitale Transformation – insbesondere in der Industrie – voranzutreiben und ihre Wettbewerbsfähigkeit zu sichern. Der programmierbare Euro ist eine Voraussetzung unter anderem für Internet-of-Things-Anwendungen (IoT) und die konsequente Automatisierung von Wertschöpfungsprozessen. Er bietet die Chance von enormen Effizienzsteigerungen.

- Die Notenbanken können mit digitalem Zentralbankgeld ihre geldpolitische Souveränität und die Finanzstabilität Europas sichern.

- Schnelles und entschlossenes Handeln ist in Europa geboten, denn asiatische und US-amerikanische Initiativen wie der digitale Renminbi oder Libra drohen Europa zuvor zu kommen.

- Die Bereitstellung eines modernen, effizienten und sicheren Zahlungsverkehrs gehört zu den Grundaufgaben der Kreditwirtschaft. Die Kreditwirtschaft hat den Bedarf für einen programmierbaren Euro erkannt und ist bereit zu handeln.

- Aber nicht nur Banken, sondern auch Fin- und BigTechs planen die Einführung eines auf Euro lautenden Stablecoin. Der Ausgang dieses Wettbewerbs ist offen. Neben den privatwirtschaftlichen Lösungen besteht gleichzeitig die Möglichkeit der Bereitstellung eines digitalen Zentralbankgeldes (CBDC) in Form eines von der EZB ausgegebenen programmierbaren Euros.

- Ein programmierbarer Euro muss den differenzierten Anforderungen an die Leistungsfähigkeit eines Zahlungsverkehrssystems in einer fortgeschrittenen Volkswirtschaft Rechnung tragen. Die Anforderungen werden durch die unterschiedlichen Bedürfnisse einzelner Nutzergruppen definiert.

- Für die weitüberwiegende Zahl der Zahlungsvorgänge dürften privatwirtschaftliche Lösungen – insbesondere aus der Kreditwirtschaft – in der Lage sein, die Bedürfnisse der Nutzer zu befriedigen. Ein von der Zentralbank direkt an den Nutzer ausgegebenes CBDC wird aus heutiger Perspektive der Nutzer nur in wenigen Fällen wirklich erforderlich sein.

- Die Einführung einer durch Banken getragenen privatwirtschaftlichen Lösung kann in zwei Schritten erfolgen: kurzfristig durch eine Anpassung des bestehenden Instant Payment Regimes, um eine Schnittstelle zu den in Produktionsprozessen eingesetzten DLT Systemen zu ermöglichen. Mittelfristig durch den Aufbau einer eigenen auf DLT basierenden Infrastruktur zur Einführung eines programmierbaren Euro.

- Zur Vollendung des zweiten Schritts werden hohe Hürden zu überwinden sein. Die Abwicklung des Zahlungsverkehrs in Deutschland und in Europa ist das ureigene Aufgabengebiet von Kreditinstituten und Zahlungsverkehrsdienstleistern. Privatwirtschaftliche Lösungen sollen im Zahlungsverkehr auch in Zukunft vorherrschend sein.

- Die Bereitstellung eines digitalen Zentralbankgeldes (CBDC) in Form eines von der EZB ausgegebenen programmierbaren Euro ist ein Kernelement eines souveränen und dauerhaft wettbewerbsfähigen europäischen Währungsraums. Aus Sicht der privaten Banken sollten die folgenden vier Punkte berücksichtigt werden:

- Die bestehende Geldordnung sollte so wenig wie möglich verändert werden. Deshalb sollte digitales Zentralbankgeld auf dem gleichen Weg bereit gestellt werden wie die Ausgabe von Bargeld, also durch Kreditvergabe der Zentralbank an die Geschäftsbanken.

- Digitales Zentralbankgeld hat bei den Banken möglicherweise eine Verkürzung der Bilanz und eine Veränderung deren Struktur zur Folge. Der Einfluss dieser Änderung auf die Fähigkeit der Banken zur Kreditvergabe ist derzeit noch offen. Die Flexibilität der Kreditvergabe im Konjunkturverlauf darf durch CBDC nicht beeinträchtigt werden.

- Die Auswirkungen auf Refinanzierungskosten und Ertragslage der Banken sind aus heutiger Sicht nicht zu prognostizieren. Die Reaktionsfähigkeit der Banken muss in jedem Fall gewährleistet bleiben.

- CBDC sollte nicht als geldpolitisches Instrument eingesetzt werden. Der durch einen stark negativen geldpolitischen Zinssatz ausgelöste Reputationsverlust der Notenbank, könnte leicht den gewünschten expansiven Impuls überwiegen.

- Eine erfolgreiche privatwirtschaftliche Bereitstellung eines programmierbaren Euro durch das Bankensystem setzt eine intensive Kooperation innerhalb der gesamten Branche voraus. Dies ist nicht nur aufgrund des Wettbewerbs zwischen den Kreditinstituten herausfordernd, sondern in hohem Maße auch durch die Wettbewerbspolitik, die bei der Abgrenzung des relevanten Marktes die Rolle der Digitalisierung mitunter erheblich unterschätzt. Die Marktmacht eines US-amerikanischen Big-Techs ist zu groß, um als einzelner Anbieter dagegen anzukommen.

- Damit der programmierbare Euro erfolgreich realisiert werden kann, bedarf es – nicht zuletzt angesichts der internationalen Entwicklungen – einer zentralen und schnellen Mitwirkung der Politik. Die Einführung eines programmierbaren Euro kann weder die Aufgabe der Kreditwirtschaft noch der EZB allein sein. Wir appellieren daher an die Politik, hier koordinierend zu unterstützen, um einen europäischen Standard für einen privatwirtschaftlichen programmierbaren Euro zu schaffen. Es wird die Aufgabe von Europäischer Kommission und Bundesregierung sein, möglichst kurzfristig mit der Formulierung eines Prozesses zu beginnen, der die Einführung eines programmierbaren Euros zum Ziel hat.

- Dazu sollte bereits in den kommenden Monaten:

- eine industrieübergreifende Identifizierung des Bedarfs an einem programmierbaren Euro und eine weitreichende Sensibilisierung der Wirtschaft für das Thema erfolgen,

- eine europäische Strategie für den programmierbaren Euro formuliert und eine Roadmap unter Beteiligung aller Betroffenen definiert werden.

1. Einleitung

Die Ankündigung der Libra Association im Juni 2019, in absehbarer Zeit eine private Kryptowährung mit globaler Reichweite herauszugeben, hat die Diskussion um den Zahlungsverkehr der Zukunft zwar nicht ausgelöst, ihr jedoch einen wichtigen Impuls gegeben. Die Verantwortlichen des Konsortiums gaben damals bekannt, mit der neuen Währung in erster Linie den Zugang speziell ärmerer Menschen zu Zahlungsverkehrs-diensten erleichtern zu wollen und mithilfe eines eigenen programmierbaren Geldes die Kosten vor allem bei grenzüberschreitenden Transaktionen drastisch zu senken. An dieser offiziellen Zielsetzung hat sich auch in dem neuen White Paper nichts geändert, das nach breiter Kritik an dem ursprünglichen Konzept am 16. April 2020 veröffentlicht wurde. Mit der „neuen“ Libra rückt die Libra Association nun stärker vom Endkunden ab und positioniert sich als Infrastrukturbetreiber und Geldemittent eines Euros, Dollars, britischen Pfund und anderer Währungen die programmierbar sind, wodurch sie sich in Richtung einer globalen Zentralbank entwickeln würde.

Zeitgleich sind weltweit zahlreiche Initiativen rund um das Thema „Digitale Währung“ zu beobachten. Die chinesische Zentralbank hat einen digitalen Renminbi vor einigen Wochen in mehreren Metropolen in den Pilotbetrieb gebracht. Gleichzeitig arbeiten Länder wie Schweden, Großbritannien, Kanada und Südkorea intensiv an der Einführung eines Central Bank Digital Currency (CBDC). Auch Bundesfinanzminister Olaf Scholz setzt auf „innovative europäische Antworten“ als Reaktion unter anderem auf die Libra-Pläne. Die innovativen Aspekte all dieser Initiativen konzentrieren sich im Kern auf zwei Elemente: Zum einen sollen Stablecoins[1] als neue zusätzliche privatwirtschaftliche Geldformen geschaffen und genutzt werden. Zum anderen soll Geld eine bisher unbekannte Eigenschaft erhalten: Es soll programmierbar werden.

Programmierbares Geld verbindet digitale Zahlungsmittel mit Smart Contracts. Letztere erlauben die Einbindung von Geld in digitalisierte Wertschöpfungsprozesse und damit eindeutige Zuweisung von Geld zu einzelnen Prozessschritten, deren Bezahlvorgänge vollautomatisch abgewickelt werden können. Vereinfacht gesagt bedeutet dies, dass ein festgelegter Geldbetrag nur dann ausbezahlt werden kann, wenn zuvor die im Smart Contract beschriebenen Bedingungen erfüllt wurden. Die Verwendbarkeit von Geld wird durch den Smart Contract also eingeschränkt. Mit einer solchen Zahlungsform wird der Geschäftsprozess automatisch zum Abschluss gebracht, ohne dass die Rechtmäßigkeit der Zahlung noch einmal überprüft werden muss. Technologisch basiert programmierbares Geld in ausgereifter Form auf Stablecoins und der Distributed Ledger Technologie (DLT). In abgeschwächter Form kann programmierbares Geld auch kontenbasiert existieren, würde seine Vorteile dann aber nicht ausspielen können.

Die Diskussion im Anschluss an die Publikation des ersten Libra White Papers hat eine Vielzahl von Fragen über den Charakter der neuen Geldform, ihren zukünftigen Bedarf und über die Frage des Emittenten offengelegt. Zur Klärung der damit verbundenen Fragen sollte zwischen den drei folgenden Ebenen unterschieden werden:

- Auf Ebene der unterschiedlichen „Wirtschaftssubjekte“ geht es darum, über welche Bedürfnisse sie jeweils verfügen und welchen Beitrag digitales Geld leisten kann, um diese Bedürfnisse zu befriedigen.

- Die gesamtwirtschaftliche Ebene und damit die Frage, um welche Form von Geld es sich bei einem Stablecoin eigentlich handelt, ist vermutlich der Kernaspekt. Damit eng verbunden sind die Fragen nach den Auswirkungen auf die Systemstabilität, einschließlich der Stabilität des Bankensektors, sowie auf die wirtschaftspolitische Souveränität der Staaten und die Möglichkeiten der geldpolitischen Steuerung.

- Auf der technologischen Ebene müssen unter anderem Antworten zum Mengengerüst sowie zur Skalierbarkeit und Interoperabilität gegeben werden.

Die Diskussion um die Weiterentwicklung von Zahlungsverkehrssystemen muss darüber hinaus sicherstellen, dass

- die Belastbarkeit der Zahlungsverkehrsinfrastruktur nicht gefährdet wird,

- der Wettbewerb und die Weiterentwicklung digitaler Innovationen ermöglicht werden,

- von privatem Geld kein Risiko für die Finanzstabilität oder das Vermögen von Kunden ausgeht,

- Lösungen aufgezeigt werden, wie mit einer weiteren Verminderung des Bargeldes umgegangen wird,

- Verbesserungen im grenzüberschreitenden Zahlungsverkehr herbeigeführt werden.

- Darüber hinaus grundsätzlich: weiterhin Erfüllung der bestehenden regulatorischen Anforderungen und Wahrung der Rolle der Geschäftsbanken in der Geldschöpfung.

Der Bankenverband hat sich zu den Libra-Plänen bereits 2019 in zwei Positionspapieren geäußert: „Facebooks Kryptowährung Libra – Fragen und Antworten“ sowie „Jenseits von Libra: Warum die Wirtschaft einen digitalen Euro braucht“. Mit dem vorliegenden Papier soll ein weiterer Beitrag zur Debatte geleistet werden.

2. Ein differenzierter Bedarf an Zahlungsverkehrsmitteln erfordert differenzierte Lösungen für den programmierbaren Euro

Die Voraussetzung für eine erfolgreiche Umsetzung eines Konzepts zur Zukunft des Zahlungsverkehrs bildet die korrekte Prognose hinsichtlich der zukünftigen Bedürfnisse unterschiedlicher Nutzergruppen. Eine solche Prognose birgt allerdings bereits die Gefahr, in die Irre geleitet zu werden. Denn selbstverständlich könnte durch einen Abgleich der ermittelten Bedürfnisse mit dem aktuellen Zahlungsverkehrssystem der Eindruck entstehen, dass das bestehende schnelle, verlässliche und sichere Zahlungsverkehrssystem in Europa bereits alle Bedürfnisse der verschiedenen Nutzergruppen aufs Beste erfüllt.

Daraus zu schließen, Innovationen im Zahlungsverkehr seien möglicherweise gar nicht notwendig, wäre jedoch trügerisch. Die Entwicklung einer neuen Technologie und ihre Auswirkungen auf private Haushalte, Unternehmen, Banken sowie auf die Stabilität des Finanzsystems lassen sich in der Anfangsphase, in der wir uns befinden, kaum verlässlich prognostizieren. Alle Erfahrungen der Industriegeschichte und insbesondere die technologischen Innovationen der letzten 30 Jahre beweisen jedoch, dass eine neue Technologie immer neue – anfangs gar nicht absehbare – Bedarfe und Nutzungs-möglichkeiten hervorbringt, Beispiel das Smartphone.

Hinzu kommt, dass es in den komplexen Volkswirtschaften der Industrieländer einheitliche Anforderungen an die Leistungsfähigkeit eines Zahlungsverkehrssystems nicht gibt. Die Bedürfnisse der einzelnen Nutzergruppen sind schlicht nicht identisch.

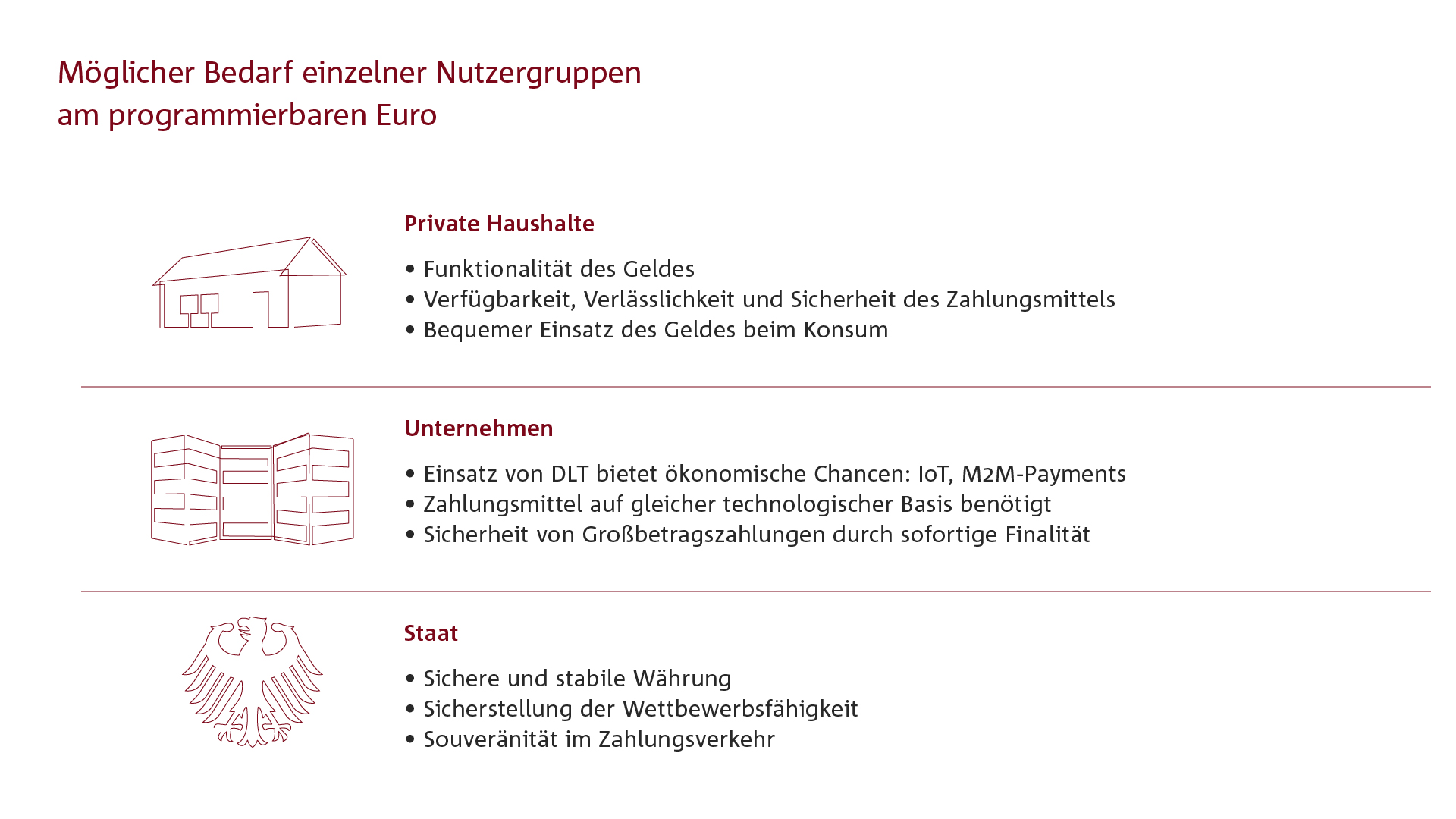

- Private Haushalte haben in erster Linie ein Interesse an der Funktionalität des Geldes. Sie differenzieren in der Regel nicht zwischen den Emittenten einzelner Geldformen, also zwischen Zentralbankgeld und Giralgeld. Private Haushalte interessiert vor allem die Verfügbarkeit, Einsetzbarkeit, Verlässlichkeit und Sicherheit des Zahlungsmittels, einen besonderen Fokus auf Zentralbankgeld gibt es nicht. Im Vordergrund steht der bequeme Einsatz des Geldes beim Konsum von Produkten und Dienstleistungen. Dem Kunden dürfte gemeinhin nicht bekannt sein, dass ausschließlich Bargeld rechtlich akzeptiertes Zahlungsmittel ist.

- Unternehmen differenzieren etwas stärker. Für sie lässt sich auf zwei Ebenen ein Bedarf an kryptobasierten Geldformen erkennen.

- Da wäre zunächst der zunehmende Bedarf an programmierbarem Geld. Hintergrund: Die Distributed Ledger Technologe (DLT) wird in den kommenden Jahren einen wachsenden Beitrag zur Lösung technischer und ökonomischer Probleme leisten. Pilotprojekte gibt es bereits in größerer Anzahl, beispielsweise im Wertpapierbereich oder im Logistiksektor. Stärker in den Vordergrund rücken werden jedoch Anwendungsfälle im Bereich „digitale Transformation“, zum Beispiel in Gestalt des Internet of Things (IoT). Damit die DLT ihr Potenzial hier nachhaltig entfalten kann, wird zukünftig ein Zahlungsmittel auf der gleichen technologischen Basis erforderlich sein – das wäre der programmierbare Euro. Aktuell liegt der Fokus der Unternehmen allerdings vorrangig darauf, dass der Zahlungsverkehr auf DLT-Basis die gleiche Verlässlichkeit und Sicherheit aufweist wie der heutige. Es ist aus Sicht der Unternehmen daher wohl von sekundärer Bedeutung und derzeit übrigens auch noch vollkommen offen, wer diese neue Art des Geldes bereitstellen wird – Zahlungsverkehrsdienstleister, Banken oder Zentralbanken.

- Anders als für private Haushalte dürfte für Unternehmen, die gewöhnlich große Bankguthaben zu verwalten haben, auch CBDC eine interessante Alternative darstellen, da Guthaben in CBDC für sie tendenziell eine höhere Sicherheit aufweisen würden als Bankguthaben.

- Das Interesse des Staates besteht vor allem darin, privaten Haushalten und Unternehmen eine sichere und stabile Währung und darauf aufbauend ein effizientes Zahlungsverkehrssystem zu garantieren. Er wird technologische Innovationen nur dann aufgreifen, wenn sie zur Sicherung der Währung, der Stabilität der Geldordnung und zur Sicherung der Wettbewerbsfähigkeit erforderlich sind.

Wettbewerbsnachteile für europäische Unternehmen wären vor allem dann zu erwarten, wenn der programmierbare Euro in seiner Ausprägung als digitales Zentralbankgeld (CBDC) später eingeführt würde als andere Leitwährungen. Mögliche Effizienzgewinne der anderen Volkswirtschaft durch einen früheren Einsatz programmierbaren Geldes in den lokalen Wertschöpfungsprozessen können gesamtwirtschaftliche Wettbewerbsvorteile schaffen, die kurz- wie mittelfristig nicht durch europäische Unternehmen aufholbar sein werden. Ohne einen programmierbaren Euro der EZB könnte Europa im internationalen Wettbewerb ins Hintertreffen geraten. Zudem kann es zu einer Erhöhung der Abhängigkeit von nicht-europäischen Geldemittenten kommen, wenn europäische Unternehmen auf nicht-europäische Zahlungsverkehrslösungen zurückgreifen müssen, um ihre Wettbewerbsfähigkeit aufrechtzuerhalten.

Zentralbankgeld: Ist das von einer Zentralbank ausgegebene Bargeld oder Sichtguthaben bei der zentralen Notenbank. Während Bargeld das allgemein zugängliche Zahlungsmittel ist, haben zur Bundesbank beispielsweise in Deutschland nur Banken und ausgewählte Finanzinstitute Zugang. Zentralbankgeld stellt eine Verbindlichkeit der Zentralbank dar, die durch Aktiva, zum Beispiel Gold, Staatsanleihen, gedeckt ist. Zentralbankgeld hat kein Ausfallrisiko – es unterliegt weder einem Liquiditäts- noch einem Gläubigerrisiko.

Bankguthaben auf einem Bankkonto (Giralgeld): Stellen eine Forderung gegen die jeweilige Bank dar. Sie sind verbunden mit dem Versprechen, diese Forderung jederzeit, unbegrenzt und im Verhältnis 1:1 gegen Zentralbankgeld – also Bargeld – einzutauschen. Eine Banküberweisung ist daher die Abtretung eines Anspruchs auf Bargeld. Damit diese Abtretung sowohl von der aufnehmenden Bank als auch vom empfangenen Bankkunden akzeptiert wird (Interoperabilität) ist der Einsatz von Zentralbankgeld (Guthaben bei der Notenbank) zwischen den Banken erforderlich.

Zentralbankgeld versus Giralgeld: Im alltäglichen Geschäftsverkehr spielt der Anspruch auf Zentralbankgeld nur noch eine untergeordnete Rolle. Vielfach ist die Begleichung von Verbindlichkeiten nur noch durch eine Banküberweisung, aber nicht mehr mit Bargeld möglich. Aus Sicht der Bankkunden bilden Bargeld und Bankguthaben beinahe perfekte Substitute.

Die unterschiedlichen Bedürfnisse der einzelnen Wirtschaftssubjekte ergeben also ein eher differenziertes Bild. Zwar dürfte der Bedarf an programmierbarem Geld zunehmen, CBDC wird aus Perspektive der Nutzer – Stand heute – zunächst jedoch nur in wenigen Fällen wirklich erforderlich sein. Soweit lediglich die Funktionalität eines Stablecoins gewünscht wird, dürften privatwirtschaftliche Lösungen in der Lage sein, diese Bedürfnisse zu befriedigen. Dennoch müssen sich staatliche Institutionen damit beschäftigen, welche Auswirkungen beispielsweise die Einführung eines digitalen Renminbis oder Libras 2.0 auf die Wettbewerbsfähigkeit der europäischen Unternehmen haben.

3. Privatwirtschaftliche Lösungen eines programmierbaren Euros

Die Deutsche Bundesbank hat sich mehrfach dafür ausgesprochen, dass die Kredit-wirtschaft selbst Zahlungsverkehrslösungen anbietet, um neuen Kundenwünschen gerecht zu werden. Unter diesen Lösungen besitzt die DLT eine besonders große Bedeutung. Die Kreditinstitute sind damit aufgefordert, einen programmierbaren Euro zu schaffen.

3.1. Chancen und Risiken privatwirtschaftlicher Lösungen

Die Abwicklung des Zahlungsverkehrs in Deutschland und in Europa ist in der Tat das ureigenste Aufgabengebiet von Kreditinstituten und Zahlungsverkehrsdienstleistern. Es steht daher grundsätzlich nichts der Annahme entgegen, dass privatwirtschaftliche Lösungen auch im Zahlungsverkehr der Zukunft vorherrschend sein werden.

- Dafür spricht zunächst, dass die Entwicklungszeit für einen programmierbaren Euro auf privatwirtschaftlicher Basis kürzer sein dürfte.

- Zum ersten liegen die technologischen Ressourcen eher in den Händen privater Unternehmen.

- Zum zweiten können kürzere Entscheidungswege innerhalb der Unternehmen die Zeit bis zur Marktreife eines privatwirtschaftlich konzipierten programmierbaren Euros beschleunigen.

- Zum dritten sind Unternehmen durch den Wettbewerb auf dem Markt in der Regel einem stärkeren Innovationsdruck als öffentliche Institutionen ausgesetzt.

- Kürzere Entscheidungswege erlauben außerdem eine hohe Flexibilität, um zum einen auf technologische oder monetäre Schwierigkeiten einzugehen und um zum anderen auf veränderte Kundenbedürfnisse zu reagieren. Im wettbewerblichen Prozess wird ein privat konzipierter programmierbarer Euro vermutlich besser auf die Wünsche der Kunden zugeschnitten sein als ein durch eine Zentralbank emittierter.

Um eine breite Akzeptanz des Zahlungsmittels zu ermöglichen, dürfen allerdings der Innovationsdruck und der Wettbewerb die zu diesem Zweck erforderliche Kooperation im Bankensektor nicht unmöglich machen. Das natürliche Spannungsverhältnis aus Wettbewerb und Kooperation muss also zum Zwecke eines einheitlichen privatwirtschaftlich bereitgestellten digitalen Euros im Bankensektor zum wiederholten Male überwunden werden.

Eine alleinige privatwirtschaftliche Lösung birgt jedoch auch Risiken. Obwohl die technologische Expertise vermutlich eher in den Händen privater Unternehmen liegt, hängt das Vertrauen in eine Währung in erster Linie von der Qualität der staatlichen Geld- und Währungsordnung ab, nicht zuletzt von der Unabhängigkeit der Zentralbank. Während unabhängige Zentralbanken in breiten Teilen der Bevölkerung großes Vertrauen genießen, dürften privatwirtschaftliche Lösungen eines programmierbaren Euro zumindest anfänglich viele proprietäre und dadurch fragmentierte Lösungen hervorbringen. Der Markt wird sich im Laufe der Zeit zwar konsolidieren, aber es ist nicht gewährleistet, dass im Wettbewerb ein einheitlich akzeptierter programmierbarer Euro entsteht. Bestehen zwischen diversen privatwirtschaftlichen Lösungen dann auch noch Qualitätsunterschiede, könnte das Ansehen der Währung insgesamt Schaden nehmen.Denn Wettbewerb zwischen verschiedenen proprietären Modellen eines programmierbaren Euros wäre nur der Ausdruck einer unvollständigen Interoperabilität zwischen den einzelnen Geldformen. Fehlt jedoch der Charakter des allgemein akzeptierten Tauschmittels, verschwindet ein essenzieller Vorteil von Geld. Ein derart emittierter programmierbarer Euro ließe sich dann auch nur schwer als Recheneinheit verwenden, was den wirtschaftlichen Tausch mit hohen Transaktionskosten verbindet und ihn unattraktiver machen würde.

Damit wird deutlich, dass privatwirtschaftliche Lösungen auch mit einem hohen Investitionsrisiko verbunden sind, das nur sehr finanzstarke Unternehmen zu tragen bereit sind oder das mit Risikokapital refinanziert wird. Ein Zusammenschluss beziehungsweise eine Kooperation mehrerer Marktteilnehmer, könnte dieses Dilemma lösen.

Für die Geschäftsbanken selbst ergibt sich aus dem bisher Gesagten, dass sie zahlreiche Hürden überwinden müssen, bevor sie einen programmierbaren Euro bereitstellen können.

-

Gewährleistung der Interoperabilität

Zwar werden viele Kreditinstitute für sich in der Lage sein, ihren Kunden einen institutsindividuellen Stablecoin anzubieten, jedoch wäre die Akzeptanz außerhalb der emittierenden Bank zunächst nicht gewährleistet. Stablecoins sind digitale Werte in Form von Token. Es gibt keine Konten wie im Bankgeschäft und einmal ausgegeben, werden wie beim Bargeld auch keine Banken als Intermediäre zur Transaktion benötigt, weswegen eine Peer-to-Peer-Transaktion außerhalb des Bankensystems möglich wäre. Es stellt sich allerdings für den Nutzer die Frage, wodurch das „Wertversprechen“ des Tokens garantiert ist.

-

Disintermediation

Die Idee des Stablecoins steht in scharfem Kontrast zu der Idee des kontenbasierten Bankgeschäfts. Ein nennenswerter Umlauf von Stablecoins, die wie Bargeld Peer-to-Peer-Bezahlvorgänge ermöglichen, hat unweigerlich eine Disintermediation der Banken zur Folge.

-

Zwang zur Innovation und gleichzeitige Investition in bestehende Geschäftsmodelle

Technologischer Wandel ist für Banken Teil des alltäglichen Geschäfts, jedoch stellt die Geschwindigkeit, mit der die digitale Transformation voranschreitet und Unternehmen und Branchen verändert, das Management etablierter Unternehmen vor außerordent-liche Herausforderungen. Sie müssen auf die effiziente Nutzung ihrer bestehenden Ressourcen und Kompetenzen achten und parallel dazu neue Ressourcen und Kompe-tenzen im Bereich der technologischen Innovationen entwickeln. DLT stellt Banken vor genau diese Herausforderung.

Denn die Bedürfnisse der Kunden sind sehr unterschiedlich, und ein großer Teil des Zahlungsverkehrs wird auch in Zukunft in der bekannten kontenbasierten Bankenwelt abgewickelt werden können. Da gleichwohl der Trend zu Instant Payment unverkennbar ist, werden die Banken nicht umhinkönnen, auch hierfür Ressourcen bereit zu stellen. Ja mehr noch, sie werden Anstrengungen unternehmen müssen, um die Systeme des Instant Payments in Richtung programmierbaren Geldes zu entwickeln, sodass sie kurz- wie mittelfristig wettbewerbsfähig sind und mit Anbietern wie Libra konkurrieren können. Langfristig ist eine deutlichere Weiterentwicklung der Zahlungsverkehrsinfrastruktur unabdingbar.

3.2. Optimierung des bestehenden Zahlungsverkehrssystems für die Nutzung in DLT und Smart Contracts

Das bestehende europäische Zahlungsverkehrssystem ist leistungsfähig und kann – durch Instant Payment – Echtzeitzahlungen ausführen. Um den Anforderungen der Industrie hinsichtlich der Nutzung von Smart Contracts gerecht zu werden, sind jedoch Anpassungen im standardisierten Zahlverfahren „SEPA-Echtzeitüberweisung“, notwendig.

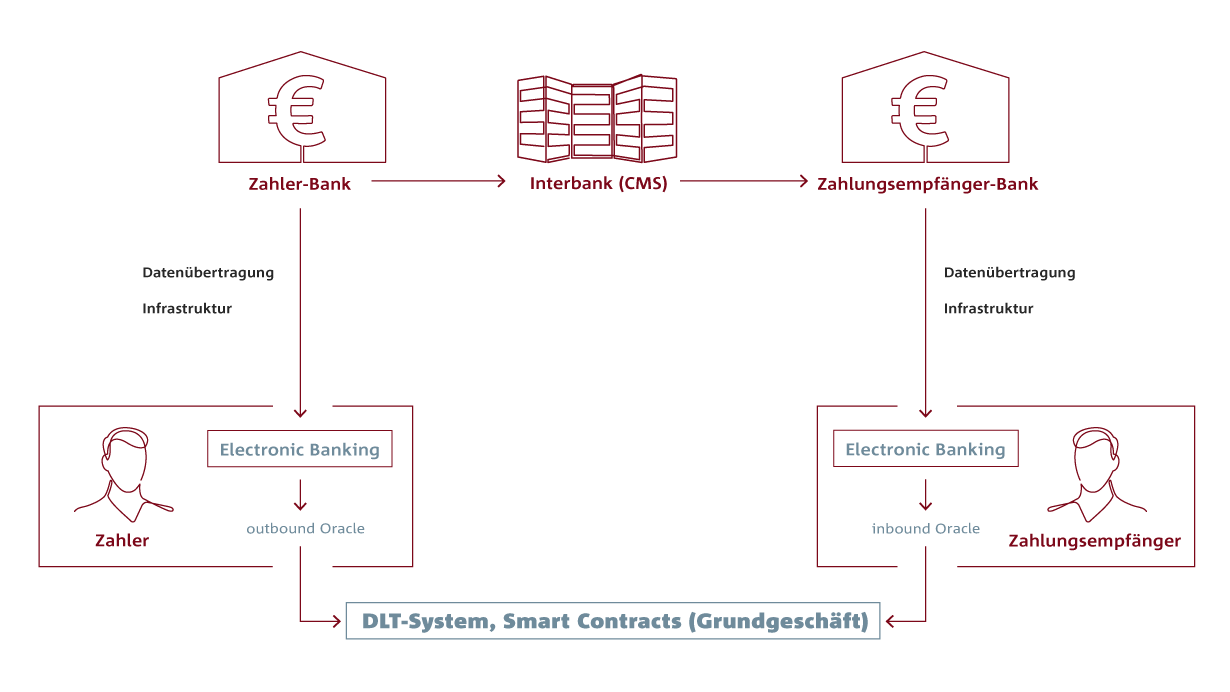

Modelliert werden kann ein optimiertes System wie im Folgenden: Am Anfang des Geschäftsvorfalls entstehen zwischen Zahler und Zahlungsempfänger als Ergebnis eines in einem gemeinsam genutzten DLT-System ausgelöste Smart Contracts in Euro bewertbare Forderungen (Grundgeschäft). Das Grundgeschäft auf dem DLT-System muss nun mit dem schon bestehenden Instant Payment System über eine Schnittstelle verbunden werden.Diese wichtige Schnittstellenfunktion nehmen die Datenlieferanten (Oracles) des DLT-Systems ein, die entweder dem DLT-Design externe Informationen bereitstellen oder Daten aus dem DLT-System nach außen bringen. Die DLT kann dabei unabhängig von den im Forderungsausgleich involvierten Banken betrieben werden und ist auch unabhängig von den zugrundeliegenden Zahlungsverkehrssystemen. Im Folgenden werden die rot markierten Komponenten (siehe Grafik) betrachtet, also die jeweiligen Teilprozesse des konventionellen Zahlungsverkehrs an der Kunde-Bank-Schnittstelle.

Auf Seiten des Schuldners (des Zahlers) wird durch das DLT-System eine Information über ein outbound Oracle an ein Electronic Banking-System gesendet, das gegenüber der Bank des Zahlers einen entsprechenden Zahlungsauftrag zu Lasten seines Zahlungskontos generieren kann (Schritte 1 und 2). Die Zahlung wird im Interbank-Bereich verrechnet und der Gläubiger (Zahlungsempfänger) erhält eine finale Gutschrift auf seinem Zahlungskonto (Schritt 3). Ein Electronic Banking-System des Zahlungsempfängers, das mit seiner Bank verbunden ist, erhält eine Information über die Gutschrift (Schritt 4) und sendet diese über ein entsprechendes inbound Oracle an das DLT-System (Schritt 5). Im Ergebnis soll das DLT-System die eingegangene Zahlung eindeutig der offenen Forderung zuordnen können und als ausgeglichen bestätigen.

Auf Seiten des Schuldners (des Zahlers) wird durch das DLT-System eine Information über ein outbound Oracle an ein Electronic Banking-System gesendet, das gegenüber der Bank des Zahlers einen entsprechenden Zahlungsauftrag zu Lasten seines Zahlungskontos generieren kann (Schritte 1 und 2). Die Zahlung wird im Interbank-Bereich verrechnet und der Gläubiger (Zahlungsempfänger) erhält eine finale Gutschrift auf seinem Zahlungskonto (Schritt 3). Ein Electronic Banking-System des Zahlungsempfängers, das mit seiner Bank verbunden ist, erhält eine Information über die Gutschrift (Schritt 4) und sendet diese über ein entsprechendes inbound Oracle an das DLT-System (Schritt 5). Im Ergebnis soll das DLT-System die eingegangene Zahlung eindeutig der offenen Forderung zuordnen können und als ausgeglichen bestätigen.

So vorstellbar die Konzeption eines solchen Systems ist, ergeben sich doch einige weiterführende Fragen und Überlegungen. Als erstes müssen die Datenformate im Zahlungsverkehr betrachtet werden. Sind die im SEPA-System definierten Datenelemente ausreichend, um die benötigten Informationen der Oracles verlässlich zu übermitteln? Wird eine Standardisierung benötigt, um die für die Oracles benötigten Informationen den SEPA-Datenformaten einheitlich zuzuordnen?

Als zweites folgen Überlegungen zu Infrastrukturstandards im Kunde-Bank-Bereich. Der momentan akzeptierte Marktstandard EBICS (Electronic Banking Internet Communication Standard) ist nur bedingt für eine hohe Anzahl zeitkritischer Einzeltransaktionen geeignet. Ein korrespondierender Standard zur besseren Integration von EBICS in zeitkritische Prozesse wird von der Deutschen Kreditwirtschaft jedoch bereits entwickelt.

Als drittes bestehen technische und ökonomische Grenzen der für die SEPA-Echtzeitüberweisung bestehenden Buchungs- sowie Clearing- und Settlement-Systeme. Hinsichtlich der Kapazität und Lastverarbeitung sind die Systeme zwar auf eine hohe Transaktionszahl ausgerichtet (2018: 6,4 Milliarden SEPA-Überweisungen in Deutschland). Allerdings könnten technische Kapazitätsgrenzen erreicht werden, wenn die von DLT-Systemen vorgegebenen Taktungen des Forderungsausgleichs eine extreme Steigerung dieser Basis verursachen würden (z. B. Kleinstbetragszahlungen bei Anwendungsfällen im IoT). Weiterhin sind im konventionellen Zahlungsverkehr die Stückkosten als wesentliche Determinante für die Entgeltmodelle der Zahlungsdienstleister unabhängig vom eigentlichen Transaktionsbetrag. Daraus folgt, dass ein kontinuierlicher Strom von Zahlungsaufträgen im Kleinstbetragsbereich über die SEPA-Echtzeitüberweisung sowohl technisch als auch ökonomisch nicht sinnvoll darstellbar ist.

Nicht zuletzt ist das bestehende Zahlungsrecht nur bedingt kompatibel mit vollautomatischen Zahlungen. Einer automatischen Veranlassung der Auslösung eines Zahlungs-auftrags steht die grundsätzliche Annahme des europäischen Zahlungsrechts gegenüber, dass eine explizite Autorisierung sowie die Authentifizierung mit zwei Sicherheitsfaktoren (starke Kundenauthentifizierung) durch Unternehmen vorzusehen sind.

Gelingt es, die aufgeführten Herausforderungen zu adressieren, kann die Zusammenführung von DLT mit dem SEPA-Zahlungsverkehrssystem vorteilhaft sein.

3.3. Ein programmierbarer Euro des Bankensektors (Giralgeld-Token)

Banken haben die Möglichkeit, eine privatwirtschaftliche Lösung für einen programmier-baren Euro zu schaffen, bei dem keine hundertprozentige Hinterlegung zu erfolgen hat. Dazu muss es jedoch zunächst gelingen, das bestehende Giralgeld-Netzwerk auf DLT zu übertragen. Die technische Möglichkeit hierzu ist bereits vorhanden, jedoch bedarf es zu einer erfolgreichen Umsetzung sowohl der Einigung auf eine von allen Teilnehmern akzeptierten DLT-Technologie als auch des Konsenses über die gemeinsame Erarbeitung eines Standards. Anderenfalls kann die Interoperabilität nur über komplexe technologische Lösungen abgebildet werden, was die Akzeptanz stark einschränken würde.

Ein solcher Giral-Stablecoin würde nicht gleich flächendeckend für alle Bankkunden eingesetzt. Er könnte bedarfsorientiert zunächst im Wertpapier-Settlement oder im Bereich des machine-to-machine-payments (IoT) eingesetzt werden und sich von dort aus allmählich verbreiten. Ein solcher Stablecoin hat aber auch das Potenzial, sich im Wettbewerb gegenüber Lösungen wie Libra zu behaupten, sofern die Marktteilnehmer die Hürden der Interoperabilität überwinden.

Ein durch Geschäftsbanken begebener digitaler Euro muss dabei sieben wesentliche Kriterien erfüllen, die durch eine auf Konten und Instant Payment basierende Lösung nicht oder nur in Teilen erfüllt sind.

-

Ein digitaler Euro muss die Bedürfnisse der Nutzer und ihre Nachfrage nach digitalen Lösungen vollumfänglich abdecken.

Die verschiedenen Nutzergruppen haben unterschiedlichste Bedürfnisse, die zum Teil über die Bezahlfunktion deutlich hinausgehen. Ein digitaler Euro muss für alle Zielgruppen nutzerfreundlich, inklusiv, flexibel, end-to-end digital, weiterentwickelbar sowie in ganz Europa verfügbar sein. Es bedarf eines offenen Standards, der für alle Marktteilnehmer zugänglich ist. - Mit ihrer Auslösung muss die Zahlung nahezu sofort final sein.

Die Finalität der Zahlung ist von Bedeutung, um mit der automatischen Bestätigung Prozesse nahezu bruchfrei abzuwickeln. Letzteres ist heute eine Kernherausforderung und wird durch den Einsatz von DLT-Lösungen in der Industrie belegt.

- Die Programmierbarkeit muss sichergestellt sein.

Die automatische Abwicklung von Geschäftsvorfällen ohne menschlichen Eingriff ist einer der Kernvorteile eines programmierbaren Euros. Dies ermöglicht eine ressourcensparende Abwicklung von Prozessen nahezu in Echtzeit. Erreicht werden kann dies durch die Einbindung eines Stablecoin in Smart Contracts, (z. B. für automatisierte Zahlungen in einem Delivery-vs-Payment Kontext).

- Die Unabhängigkeit von Intermediären und die jederzeitige Verfügbarkeit der Zahlungsfunktion müssen gewährleistet sein.

Dem Vorbild der schwedischen Zentralbank und dem E-Krona-Konzept folgend, würde sich durch die weitere Reduzierung des Bargeldeinsatzes die Abhängigkeit von Intermediären erhöhen. Mögliche Risiken durch den Ausfall von Intermediären sollten durch die Entwicklung von Plattformlösungen mittels DLT abgeschwächt werden. Heutige Intermediäre wären dann Betreiber von Plattformen in einem Ökosystem, das eine dezentrale Struktur aufweist. Ein solches System muss die jederzeitige Verfügbarkeit der Zahlungsfunktion sicherstellen.

-

Die Stablecoins müssen interoperabel sein.

Es wird vermutlich nicht den einen programmierbaren Euro der Geschäftsbanken geben, der sich aus einem Standard ergibt. Vielmehr werden wir es voraussichtlich mit unterschiedlichen Stablecoins zu tun haben, deren Interoperabilität sichergestellt werden muss. Hierbei ist insbesondere von Bedeutung, dass durch Stablecoins unterschiedliche Geschäftsvorfälle – zum Beispiel Wertpapiergeschäft vs. Dokumentengeschäft – aufrechenbar werden. Diese Interoperabilität ist über eine privatwirtschaftliche Lösung erreichbar oder über den charmanteren Weg, durch eine Einbindung der Zentralbanken, die bereits heute einen Spitzenausgleich bei SEPA vornehmen und diesen dann für einen programmierbaren Euro der Geschäftsbanken vornehmen könnten. - Die Abwicklung von Kleinstbetragszahlungen muss ökonomisch sinnvoll möglich sein.

Insbesondere das IoT wird durch Kleinstbetragszahlungen geprägt sein. Diese sind über das heutige Instant Payment ökonomisch nicht sinnvoll abzuwickeln. Ein Stablecoin der Geschäftsbanken muss daher durch sein technologisches Design ebenso wie durch die ihm zugrundeliegenden Abwicklungssysteme Kleinstbetragszahlungen ökonomisch sinnvoll abbilden können.

- Ein digitaler Euro muss kompatibel mit regulatorischen Anforderungen sein.

Die Lösung muss sicher und belastbar sein, um das Risiko für alle Parteien auf ein Minimum zu reduzieren. Das umfasst die strenge Einhaltung regulatorischer Vorgaben genauso wie die Nutzung modernster Sicherheitstechnologien und hoher Datenschutzstandards.

Die privaten Banken möchten den programmierbaren Euro. Jedoch sind die technologischen Herausforderungen, insbesondere die der Interoperabilität, nicht einfach zu überwinden.

Die Zusammenarbeit zwischen den einzelnen Instituten im Finanzdienstleistungssektor ist heute geprägt von einem Spannungsverhältnis aus Wettbewerb und Kooperation. Der europäische Markt ist hochgradig fragmentiert und divers. Das hat zur Folge, dass gemeinsame Initiativen häufig langwierig und damit langsam sowie unflexibel sind.

Einem programmierbaren Euro, der die Bedürfnisse der digitalen Transformation adressiert und ein wettbewerbliches Gegenstück zu US-amerikanischen und asiatischen Lösungen darstellen soll, steht das entgegen. Hier sind Politik und Zentralbanken gefragt, den Umsetzungsprozess maßgeblich zu unterstützen, indem alle Beteiligten – vor allem industrieübergreifend – sich über den konkreten Bedarf austauschen und eine Umsetzungsagenda definiert wird.

3.4. Programmierbarer Euro außerhalb des Bankensektors

Nicht nur Banken, sondern auch Fin- und BigTechs denken über die Einführung eines auf Euro lautenden Stablecoin nach. Alle Projekte wollen die Vorteile der DLT wie Schnelligkeit oder Dezentralität abschöpfen, es werden jedoch individuelle Lösungsansätze formuliert, sodass keines der Projekte von sich aus die Voraussetzungen eines interoperablen Zahlungsmittels erfüllt – mit Ausnahme von Libra aufgrund der schieren Marktmacht des dahinterstehenden Konsortiums.

So warb die Libra Association in ihrem ersten Papier vor allem damit, Menschen ohne Bankkonto ein finanzielles Werkzeug an die Hand zu geben und Peer-to-Peer-Transfers einfacher gestalten zu wollen. Vermutlich war auch beabsichtigt, Millionen von Verkäufern direkt auf Facebook ohne Banken einbinden zu wollen oder P2P-Zahlungen über die bestehende Verbreitung von WhatsApp, Instagram oder anderen Anwendungen zu ermöglichen. In ihrem neuen Papier vom April 2020 stellt die Libra Association eher die Rolle des Infrastrukturbetreibers in den Vordergrund, vor allem aber tut sie alles, um bestehende Bedenken der Regulatoren zu zerstreuen. Sie tritt nun als Anbieter von diversen Stablecoins auf, die auf bestehende Fiat-Währungen lauten. Diese Stablecoins können über die Nutzung von Smart Contracts in einen Libra-Coin getauscht werden, der sich – wie bereits im ersten Papier – als eine Multi-Currency Weltwährung etablieren soll. Libra positioniert sich somit in dem Segment der Korrespondenzbanken, will aber gleichwohl als Infrastrukturbetreiber für DLT-basierte Paymentlösungen und somit als Anbieter eines programmierbaren Euros agieren. Alles in allem ist Libra dadurch eine sehr ernstzunehmende Herausforderung für die Banken.

Wie Libra setzen sich auch viele andere non-banking Anbieter für „Self-Sovereignity“ und „Openness“ im Banking ein. Während die Zielsetzung Libras zunächst auf B2C ausgerichtet schien und nun stärker B2B-fokussiert ist, hatten andere Projekte ihr Augenmerk bereits in der Vergangenheit auf dem B2B-Bereich. Allen gleich ist das Ziel, die Zeit zum Zahlungsausgleich (settlement time) auf ein Minimum zu reduzieren und den Abwicklungsprozess zu verkürzen, um so Kosten zu sparen. Durch Reduktion der settlement time und den Wegfall von Intermediären können grenzüberschreitende Zahlungen[2] einfacher und kostengünstiger werden, als es heute der Fall ist. Große Erwartungen werden auch daran geknüpft, bestehende fragmentierte Businesslösungen beispielsweise beim Zahlungsausgleich, dem Clearing oder der Nachrichtenübermittlung auf eine DLT-Plattform zu bringen. Durch eine so neu geschaffene Interoperabilität würde eine breite Automatisierung mittels Smart Contracts möglich.

4. Digitales Zentralbankgeld (CBDC)

Die Einführung von digitalem Zentralbankgeld (CBDC) wäre aus Sicht der Banken ein gravierender, aber letztlich unvermeidbarer Eingriff in die bestehende Geld- und Währungsordnung. Wie gravierend er ausfallen würde, ist abhängig von einer Reihe von Entscheidungen zur technischen Ausgestaltung von CBDC sowie davon, wie attraktiv CBDC für die jeweiligen Nutzer gestaltet wird. Bei der technischen Ausgestaltung geht es vor allem um die Frage, ob CBDC in einer herkömmlichen kontenbasierten Form oder in Form eines digitalen Tokens erstellt werden soll. Die Notenbank kann dann in einem weiteren Schritt darüber entscheiden, ob sie die DLT-Technologie einsetzen möchte. Ferner stehen Entscheidungen darüber an, ob CBDC zinstragend und programmierbar sein soll oder nicht.

Jede dieser Entscheidungen wird zu unterschiedlichen Formen von CBDC mit unterschiedlichen Eigenschaften führen. Ausschlaggebend für die Auswirkungen auf das Geld- und Währungssystem werden jedoch vor allem zwei sein. Zunächst muss darüber entschieden werden, ob CBDC nur Banken und anderen Finanzinstitutionen zur Verfügung stehen wird oder ob CBDC eine neue Geldform für alle Bürger sein soll. Fällt das Votum für ein „CBDC für alle“, dann steht als zweites die Entscheidung darüber an, ob die Zentralbank selbst die neue Geldform verteilt und verwaltet oder ob dies über Banken und Finanzdienstleiter erfolgen soll.

Es ist an dieser Stelle nicht der Platz, alle Varianten im Detail zu diskutieren. Dies wurde in vielen Publikationen bereits getan. Quintessenz dieser Diskussionen ist vor allem, dass es eine einzige Form von CBDC nicht geben wird – und zwar deswegen nicht, weil unterschiedliche Entscheidungspfade bei den technologischen Möglichkeiten zu verschiedenen Formen von CBDC führen werden, aber auch weil Zentralbanken unterschiedliche Ziele verfolgen. Wie in Box 4.1 zu sehen ist, existiert ein breites Spektrum an Gründen und Motiven für CBDC. So sieht CBDC auf den Bahamas, wo die finanzielle Inklusion der Bevölkerung das vorrangige Ziel ist, verständlicherweise anders aus als in Schweden, wo die E-Krona den Bürgern den Zugang zu Zentralbankgeld auch ohne Bargeld ermöglichen soll.

Kosten des Bargeldes: CBDC könnte die mit der Bereitstellung eines gesetzlichen Zahlungsmittels verbundenen Kosten senken.

Finanzielle Inklusion: CBDC wäre ein sicheres und liquides gesetzliches Zahlungsmittel, das von Einzelpersonen nicht einmal ein Bankkonto erfordert. Dieser Aspekt wäre jedoch nur für Länder interessant, in denen die Durchdringung des Bankensektors gering ist.

Stabilität des Zahlungsverkehrssystems sichern: Angesichts einer zu beobachtenden zunehmenden Konzentration in den Händen weniger sehr großer Unternehmen, wäre CBDC ein Mittel zur Verbesserung der Widerstandsfähigkeit des Zahlungsverkehrssystems.

CBDC als potenter Wettbewerber für privat emittiertes digitales Geld: Eine inländische digitale Währung, also ein gesetzliches Zahlungsmittel, kann dazu beitragen, die Einführung von privat emittiertem Geld, das möglicherweise schwer zu regulieren ist, zu verhindern.

Zur Unterstützung der fortschreitenden digitalen Transformation: DLT-basiertes CBDC würde das Settlement von DLT-basierten Vermögenswerten und Machine-to-Machine-Payment im IoT ermöglichen sowie automatische Zahlungen mithilfe von Smart Contracts erleichtern.

CBDC als ein Instrument der Geldpolitik: CBDC kann die Transmission der Geldpolitik verbessern. Ein zinstragender CBDC könnte die Reaktion der Wirtschaft auf Änderungen des Leitzinses erhöhen. In Zeiten anhaltender Krisen könnte ein negativer Zins eingesetzt werden (Durchbrechen der „Nulluntergrenze“)

CBDC als Instrument der Fiskalpolitik: Der Einsatz von CBDC kann Effizienzvorteile in der öffentlichen Verwaltung mit sich bringen. Langfristig könnte der Staat Sozialversicherungszahlungen oder Hilfsmaßnahmen über DLT effizient, schnell und zielgerichtet abwickeln. Somit gewinnt ein CBDC indirekt über Hilfen des Staates auch an Attraktivität für private Haushalte.

Nachfolgend wird aufgezeigt, in welcher Weise sich CBDC aus Sicht der privaten Banken in das bestehende Geld- und Währungssystem einfügen sollte. Wir verlassen damit die bloß deskriptive Ebene und beziehen Position. Diese lässt sich von folgender Maxime leiten:

Die gegenwärtige stabile Geldordnung, die allein Banken einen privilegierten Zugang zu Zentralbankgeld gewährt und durch die Möglichkeit der Geldschöpfung im Bankensektor eine flexible und reibungslose Finanzierung der Wirtschaft und eine verlässliche Identitätsprüfung gewährleistet, darf in ihrer Funktionsfähigkeit durch CBDC nicht gefährdet werden.

Werden die bisherigen Ausführungen dieses Papiers mit dieser Maxime zusammengeführt, dann folgt daraus für CBDC in der Eurozone eine einzige Alternative:

CBDC müsste für alle Bürger zur Verfügung stehen, und die Verteilung und Verwaltung sollte über das Bankensystem analog zur gegenwärtigen Versorgung mit Bargeld erfolgen. Außerdem sollte CBDC programmierbar und zumindest in einer ersten Phase zinslos sein.

Neben den Chancen birgt CBDC jedoch auch Risiken, die in Box 4.2 dargestellt sind.

Disintermediation im Bankensektor

Einlagen könnten von den Geschäftsbanken abgezogen werden, falls sich die Menschen dazu entschließen sollten, die CBDC in erheblichem Umfang zu halten. Die Banken müssten sich über den Kapitalmarkt refinanzieren oder die Zinssätze für Einlagen erhöhen, um Kunden zu halten.

Bank Run:

Zu den am meisten diskutierten Risiken von CBDC zählen jedoch mögliche Verhaltensänderungen in Stressphasen, konkret das Risiko eines Bank-Runs. CBDC verändert die Situation für Banken in einer Krise nicht grundsätzlich. Allerdings bietet CBDC einen zusätzlichen Kanal, durch den Geld von einer Bank abgezogen werden kann. Einlagen werden in Einlagen bei der Notenbank umgewandelt, bisher ist diese Form ausschließlich Banken vorbehalten. Dies ist unproblematisch, solange es sich um die Schieflage einer einzelnen Bank handelt. Lediglich im Falle eines Misstrauens gegenüber dem gesamten Bankensektor entstünde eine neue Situation, da sich dann der Bankensektor insgesamt gegenüber der Zentralbank höher verschulden müsste, um den Abfluss zu bewältigen.

Zentralbank-Bilanz und Kreditvergabe:

Falls die Nachfrage nach der CBDC hoch ist, könnte die Bilanz der Zentralbank erheblich wachsen. Darüber hinaus könnte die Zentralbank den Banken, die einen raschen und umfangreichen Mittelabfluss verzeichnen, Liquidität zur Verfügung stellen müssen. Infolgedessen würden die Zentralbanken Kreditrisiken übernehmen und müssten entscheiden, wie sie die Mittel zwischen den Banken verteilen, was die Tür für politische Einflussnahme öffnet.

Internationale Auswirkungen:

CBDC von Reservewährungsländern, die über die Grenzen hinweg verfügbar sind, könnte die Währungssubstitution („Dollarisierung“) in Ländern mit hoher Inflation und volatilen Wechselkursen verstärken.

Aus Sicht der privaten Banken sollte CBDC also über eine zweistufige Form geschaffen werden, in der die Zentralbank das CBDC zunächst erstellt und die Geschäftsbanken es in der bekannten Form der Zuweisung von Zentralbankgeld erwerben. Die Aspekte, die die Ablehnung einer direkten Form von CBDC begründen, sind in Box 4.3. zusammengefasst.

Unabhängig von dieser grundlegenden Festlegung müssen zahlreiche für die Funktionsfähigkeit wichtige Fragen von Notenbanken und Aufsichtsbehörden noch geklärt werden (siehe Box 4.2), sodass die Einführung eines programmierbaren Euro-CBDC nur mittel-fristig realistisch sein dürfte.

4.1. CBDC aus Sicht der privaten Banken

Die privaten Banken erachten das gegenwärtige Bankensystem aus Geschäftsbanken und Zentralbank mit einem privilegierten Zugang der Geschäftsbanken zu Zentralbankgeld als einen Grundpfeiler der Wirtschaftsordnung und eine wichtige Voraussetzung für die effiziente Finanzierung des Wirtschaftskreislaufs in Deutschland und Europa. Um diese Effizienz zu sichern, darf die Einführung einer zusätzlichen Form von Zentralbankgeld – CBDC – die bestehende Geldordnung nur so wenig stören wie nötig. Demzufolge muss die zukünftige Ausgabe von CBDC auf die gleiche Weise erfolgen wie die Ausgabe von Bargeld und Zentralbankguthaben heute, nämlich ausschließlich im Austausch oder gegen die Beleihung zentralbankfähiger Wertpapiere. Den Geschäftsbanken werden Zentralbankguthaben eingeräumt, die sie in digitales Zentralbankgeld umwandeln können. Die Basisgeldmenge dürfte sich damit kaum verändern, sie teilt sich nun aber auf drei Arten des Zentralbankgeldes auf.

Selbstverständlich lassen sich auch bei dieser Variante Veränderungen für den Bankensektor nicht vermeiden. Dies wird bereits deutlich, wenn CBDC und Bargeld gedanklich zu einer einheitlichen, dem Endkunden zur Verfügung stehenden Zentralbankgeldform zusammengefasst werden. Die Einführung von CBDC führt dann zu einer Erhöhung des Bargeldumlaufs in der Wirtschaft und proportional dazu zu einer Verringerung der Einlagen von Nichtbanken bei den Banken. Banken müssten also einen größeren Teil ihrer Wertpapiere oder ihrer Liquidität für „Bargeld“ bereitstellen. Wie groß dieser Betrag aber sein kann, ohne das übrige Bankgeschäft zu beeinträchtigen, kann derzeit nicht beantwortet werden, genauso wenig wie die Frage, wie die Menge an CBDC gesteuert werden soll (siehe Box 4.4).

Soll dieses Risiko minimiert werden, müsste eine Variante von CBDC gewählt werden, bei der die Banken nur Vermittler wären, also kein eigenes Zentralbankgeld mehr einsetzen müssten. Damit würde aber auch der privilegierte Zugang der Banken zu Zentralbankgeld aufgegeben und gleichzeitig für Zahlungsverkehrsvermittler geöffnet werden. Der Schaden, der den Banken daraus entstehen würde, wäre voraussichtlich um ein Vielfaches größer als die zu erwartenden Veränderungen in der Bilanzstruktur im ersten Fall.

Weg ins Vollgeldsystem:

Eine direkte Verteilung von CBDC durch die Zentralbank an die Endkunden könnte das Finanzsystem grundlegend verändern. Bei dieser Variante wäre die Gefahr am größten, in einem Vollgeldsystem zu landen. In diesem würde der Zahlungsverkehr vollständig mit CBDC durchgeführt. Geldschöpfung durch Kreditvergabe könnte nicht mehr stattfinden, damit würde gleichzeitig eine wichtige Funktion des Bankensektors eingeschränkt, die Schaffung von Liquidität und damit der Fristentransformation. Ein solcher Wechsel in der Geldordnung zöge somit auch gravierende Veränderungen in der Kapitalallokation der Volkswirtschaft nach sich.

Überlastung der Zentralbanken

Gleichzeitig müsste die Zentralbank umfangreiche neue Aufgaben übernehmen, die bisher von den Geschäftsbanken durchgeführt werden. Dazu zählt beispielsweise die Feststellung der Kundenidentität. Banken haben in Befolgung der Gesetze gegen Geldwäsche- und Terrorismusbekämpfung ein umfangreiches Knowhow auf diesem Gebiet erworben, über das eine Zentralbank zunächst einmal nicht verfügen dürfte. Im Falle von CBDC in Kontenform müsste die Notenbank außerdem Millionen von Konten führen und den Zahlungsverkehr selbst abwickeln.

Fehlende Aktiva verhindern direkte Form von CBDC

Die größte Hürde bildet allerdings die Aufgabe, auf dem direkten Weg digitales Zentralbankgeld zu schaffen. Zentralbankgeld entsteht im heutigen Geldsystem stets nur gegen Tausch oder Beleihung von sicheren Wertpapieren, in der Regel Schuldverschreibungen des Staates. Private Haushalte verfügen jedoch gemeinhin nicht über solche Wertpapiere. Im Prinzip bleiben nur zwei Lösungswege:

- Eine einfache Lösung bestünde in der Ausgabe von Helikoptergeld, das heißt die privaten Haushalte erhielten CBDC ohne Gegenleistung und die Notenbank nähme im Gegenzug eine extra dafür emittierte Staatsschuldverschreibung in ihre Bilanz.

Das Prinzip des Helikoptergeldes ist jedoch eher eine Lösung für den wirtschaftspolitischen Notfall und würde deshalb die Akzeptanz von CBDC in der Bevölkerung vermutlich eher schmälern. Diese Variante dürfte daher weitgehend ausscheiden.

- Als Alternative müssten private Haushalte zunächst notenbanktaugliche Wertpapiere erwerben – etwa bei ihrer Hausbank -, um diese dann gegen CBDC einzutauschen. Diese Variante wäre allerdings sehr umständlich und stünde dem Image digitalen Geldes, einfach und bequem einsetzbar zu sein, sicherlich entgegen.

Auch bei einem zweistufigen Verfahren des CBDC werden die Auswirkungen auf die Gesamtwirtschaft und auf den Bankensektor von den spezifischen Rahmensetzungen abhängen. Um die notwendige Kontinuität der Geldordnung zu erhalten und die Veränderungen auf ein zwingend notwendiges Maß zu begrenzen, sind vertiefende Untersuchungen und nachfolgende Entscheidungen erforderlich. Dazu gehören folgende Punkte:

Die Konvertibilität der verschiedenen Zentralbankgeldformen:

Soll CBDC eine gleichberechtigte Form des Zentralbankgelds sein, müsste im Sinne einer Kontinuität des Geldsystems die Konvertibilität zwischen den dann drei Formen des Zentralbankgelds möglich sein.

Konvertibilität zwischen CBDC und Giralgeld:

Eine unbegrenzte Konvertibilität in CBDC könnte die Banken schnell in Bedrängnis bringen. Falls die Konvertibilität jedoch eingeschränkt würde und für den Fall, dass es auch keine Banknoten mehr gäbe, bedeutete dies, dass die Banken nicht mehr bedingungslos die Konvertierbarkeit von Sichteinlagen in Zentralbankgeld versprechen würden, was ebenfalls eine Verletzung der bestehenden monetären Rahmenbedingungen wäre.

Steuerung von CBDC durch die Zentralbank:

Zur Steuerung der Geldbasis – Bargeld plus Zentralbankguthaben der Banken – stehen der Zentralbank zwei Instrumente zur Verfügung, Mindestreserven und Zins auf die Zentralbankguthaben. Beide Möglichkeiten stehen im Grunde auch für CBDC zur Verfügung. Jedoch ist die Rolle von CBDC zwischen Bargeld – für Bargeld gibt es keinen Zins – und Zentralbankguthaben noch nicht abschließend festgelegt. Und in der Tat gibt es sowohl Gründe, die für eine Steuerung durch einen Zins auf CBDC sprechen, als auch solche, die dagegensprechen.

-Steuerung durch Zins:Für eine Verzinsung von CBDC spricht der mögliche Einsatz von CBDC für geldpolitische Zwecke. Eine negative Verzinsung könnte nicht nur die Unterschreitung der Nullzinsgrenze erlauben, sondern auch das Risiko eines Bank Runs mindern.

- Steuerung durch Mengenbegrenzung: Eine Alternative zur Steuerung über den Zins wäre eine mögliche mengenmäßige Begrenzung von CBDC. Es dürfte allerdings schwierig sein, einen Schwellenwert zu definieren, der die Bedürfnisse der Nutzer und die negativen Auswirkungen auf das Bankensystem miteinander in Einklang bringen würde. CBDC, welches keine liquide Geldform wäre, würde ökonomisch nur wenig Sinn ergeben.

- Eine Variante zur absoluten Mengenbegrenzung könnte die Wahl eines „Tierings“ sein, etwa in Form einer zweistufigen Verzinsung. Diese Option wird in einem Working Paper der EZB [4] vorgeschlagen. Aber auch in diesem Ansatz sind wesentliche Fragen noch nicht gelöst, zum Beispiel die Höhe des individuellen Betrags, eine mögliche Differenzierung zwischen Haushalten und Unternehmen und falls ja, nach welchen Kriterien.

4.2. Auswirkungen auf die Banken

Ein gewisser Grad an Disintermediation wird sich nach der Einführung von CBDC kaum vermeiden lassen. Die Gesamtwirkungen auf den deutschen Bankensektor, insbesondere eine Prognose über die zu erwartenden Veränderungen im Bankgeschäft und der Ertragssituation der Banken, lassen sich aus heutiger Sicht jedoch allenfalls grob abschätzen, da zu viele unbekannte Variablen zu berücksichtigen sind.

Sicher dürfte sein, dass sich durch CBDC bildhaft gesprochen der Bargeldanteil am Geldumlauf erhöhen wird. So dürfte der Anteil des „historischen“ Bargelds sinken und damit auch die Auszahlungen am Geldautomaten, gleichzeitig und parallel dazu aber auch das Volumen der Überweisungen und des Einsatzes von Giro- und Kreditkarten. Zumindest Unternehmenskunden der Banken dürften ein Interesse an einer Geldform haben, die eine höhere Sicherheit bietet als Giralgeld.

Die Einlagenkonten bei den Banken werden folglich ohne Gegenmaßnahmen der Banken schrumpfen. In welchem Umfang dies geschieht, wird davon abhängen, wie attraktiv CBDC im Vergleich zu Giralgeld und sonstigen Formen des Zahlungsverkehrs ist, ob es Begrenzungen beim Umtausch von Giralgeld zu CBDC geben wird und welche Gegenmaßnahmen die Banken ergreifen werden. Exemplarisch seien im Folgenden drei Bereiche genannt, in denen von CBDC Veränderungsdruck ausgehen wird und Banken und Wirtschaftspolitik zu Gegenmaßnahmen gezwungen sein werden.

1. Auswirkung auf die Bankbilanz

Die Einführung von CBDC wird sowohl für das Bankensystem insgesamt als auch für jede einzelnen Bank zu einer Bilanzverkürzung führen, weil Bankeinlagen abfließen werden und die Bank im Gegenzug dazu eigenes Zentralbankgeld oder Wertpapiere hergeben muss. In welcher Form und welchem Umfang sich die Struktur der Aktiv- und der Passivseite tatsächlich verändern wird, dürfte von Bank zu Bank jedoch sehr verschieden sein.

Um ihre Widerstandsfähigkeit wiederherzustellen, werden die Banken danach streben, ihre Liquiditäts- und Refinanzierungspositionen zu korrigieren. Für das Bankensystem als Ganzes kann dies nur durch eine Ausweitung der Emission langfristiger Bankanleihen gelingen. Es ist aus heutiger Sicht weitgehend offen, welchen Einfluss diese Veränderung der Refinanzierungsstruktur auf die Refinanzierungskosten haben wird.

2. Auswirkungen auf Refinanzierung und Ertragslage

Die Gesamtauswirkungen von CBDC auf die Refinanzierungssituation der Banken werden im Wesentlichen von der relativen Attraktivität von CBDC im Vergleich zu Giralgeld und den relativen Kosten der verschiedenen Refinanzierungsmöglichkeiten abhängen. Beide Verhältnisse sind nicht fest vorgegeben.

Was die Attraktivität anbelangt, so dürfte ein Einflussfaktor die Möglichkeit einer Verzinsung von CBDC sein. Sie wäre ein geeignetes Instrument, um den Einfluss auf Bankbilanz und Refinanzierung zu steuern. Ein negativer Zins für CBDC würde dessen Attraktivität senken und so die Einlagen bei den Banken halten. Soll CBDC jedoch ein Instrument zur Verbesserung der Effizienz in der digitalen Transformation sein, dann würde durch eine solche Maßnahme der Innovationsprozess behindert.

Die Refinanzierungskosten durch Bankschuldverschreibungen wären zwar aus heutiger Sicht höher als jene durch Einlagen, die Rentabilität würde also abnehmen. Es ist jedoch nur schwer abzuschätzen, wie sich die relativen Preise der verschiedenen Refinanzierungsformen auch in Folge von Reaktionen der Banken nach der Einführung von CBDC entwickeln würden.

Um den Einfluss von CBDC auf die Ertragssituation der Banken einschätzen zu können, müssten sowohl Annahmen zu den relativen Kosten der verschiedenen Refinanzierungsmöglichkeiten als auch zur Entwicklung der Erlösmöglichkeiten getroffen werden. Eine Fortschreibung der heutigen Situation auf die CBDC-Welt – etwa in Form der relativen Kosten verschiedener Refinanzierungsformen – verbietet sich, da CBDC ja zu einer Veränderung der relativen Preise beispielsweise zwischen Einlagen und Bankschuldverschreibungen führen wird.

Selbstverständlich werden die Auswirkungen auf die Banken auch von deren Gegenreaktionen abhängen. Sie würden dem Abfluss von Bankeinlagen vermutlich nicht tatenlos zusehen und versuchen, ihre Attraktivität relativ zu CBDC zu verbessern. In welcher Form und in welchem Umfang dies geschehen wird, ist wiederum von den relativen Kosten zu anderen Refinanzierungsformen abhängig und selbstverständlich auch davon, ob die Institute die Möglichkeit haben, rund um die neue Geldform CBDC zusätzliche Dienstleistungen zu entwickeln und den Bankkunden anzubieten. Entscheidend wird deshalb sein, die Bank als Anlaufstelle für Finanzdienstleistungen auch in einer Welt mit CBDC für den Kunden attraktiv zu halten.

Und selbst wenn sich die Refinanzierungskosten für die Banken tatsächlich verteuern sollten, ist damit noch nicht entschieden, ob letztendlich die Bank oder der Bankkunde – etwa in Form höherer Gebühren oder höherer Kreditzinsen – die Verteuerung zu tragen hat. Dies wird entscheidend vom Marktumfeld und der Wettbewerbssituation abhängen. Es wäre daher beispielsweise gut vorstellbar, dass der Konsolidierungsprozess in der deutschen Kreditwirtschaft durch CBDC eine zusätzliche Beschleunigung erfahren könnte.

3. Verantwortung der Geldpolitik

Falls jedoch am Ende die Einführung von CBDC tatsächlich zu einer zusätzlichen Belastung entweder der Banken oder der Kreditnehmer führen sollte, dann wären diese Auswirkungen gesamtwirtschaftlich denen einer Erhöhung des Notenbankzinses vergleichbar. Die Einführung von CBDC käme damit einer kontraktiven geldpolitischen Maßnahme gleich und würde folglich das Wirtschaftswachstum bremsen. Es stellt sich damit die aus heutiger Sicht kaum zu beantwortende Frage nach den Auswirkungen von CBDC auf die Geldpolitik. Muss sie ihren Kurs lockern, um den genannten Effekt auszugleichen, und wie stark müsste diese Korrektur ausfallen?

5. Fazit

Die Einführung eines programmierbaren Euros ist unabdingbar. Er adressiert zum einen die Bedürfnisse der Nutzer – insbesondere der Industrie – im Rahmen der digitalen Transformation und eröffnet den Weg für die konsequente Einführung von DLT in die Wertschöpfungsprozesse. Zum anderen ist er eine zwingende Antwort auf die Bedrohung der digitalen Souveränität Europas durch Initiativen wie Libra oder den digitalen Renminbi. Die Wettbewerbsfähigkeit Europas steht auf dem Spiel wie nie zuvor.

Die Bereitstellung eines modernen, effizienten und sicheren Zahlungsverkehrs gehört zu den Grundaufgaben der Banken. Die privaten Banken in Deutschland haben den Bedarf für einen programmierbaren Euro erkannt, stehen bei der Umsetzung allerdings vor hohen Herausforderungen. Die erforderliche Kooperation innerhalb der Branche beziehungsweise zwischen den Säulen wird jedoch nicht nur durch den Wettbewerb zwischen den Kreditinstituten erschwert, sondern in hohem Maße auch durch die Wettbewerbspolitik, die bei der Abgrenzung des relevanten Marktes die Rolle der Digitalisierung mitunter systematisch unterschätzt. Die Marktmacht eines US-amerikanischen Big-Techs ist zu groß, um als einzelner Anbieter dagegen anzukommen. Wir fordern daher die Politik auf, hier koordinierend zu unterstützen, um einen europäischen Standard für einen privatwirtschaftlichen programmierbaren Euro zu schaffen.

Zum Gesamtbild eines dauerhaft wettbewerbsfähigen europäischen Währungsraums gehört ohne Zweifel auch die Bereitstellung eines digitalen Zentralbankgeldes (CBDC) in Form eines von der EZB ausgegebenen programmierbaren Euros. Aus Sicht der privaten Banken sollten dabei auch zur Unterstützung der zuvor genannten Aspekte die folgenden vier Punkte berücksichtigt werden:

- Die Bereitstellung von digitalem Zentralbankgeld sollte auf dem gleichen Weg erfolgen wie die Ausgabe von traditionellem Zentralbankgeld, also durch Kreditvergabe der Zentralbank an die Geschäftsbanken.

- Digitales Zentralbankgeld hat bei den Banken eine Verkürzung der Bilanz und eine Veränderung der Bilanzstruktur zur Folge. Der Einfluss dieser Änderung auf die Fähigkeit der Banken zur Kreditvergabe ist derzeit noch offen. Die Flexibilität der Kreditvergabe im Konjunkturverlauf darf durch CBDC nicht beeinträchtigt werden.

- Die Auswirkungen auf Refinanzierungskosten und Ertragslage der Banken sind aus heutiger Sicht nicht zu prognostizieren. Im Falle einer Verschlechterung darf die Handlungs- und Reaktionsfähigkeit der Banken nicht durch regulatorische Hemmnisse beeinträchtigt werden.

- CBDC sollte als geldpolitisches Instrument nicht eingesetzt werden. Zum einen sind im Euroraum die Voraussetzungen dafür nicht gegeben – Stichwort cashless society. Zum anderen könnte mit einem stark negativen geldpolitischen Zinssatz ein Reputations-verlust der Geldpolitik verbunden sein.

Um den genannten Herausforderungen zu begegnen, darf keine Zeit verloren werden. Erforderlich ist ein schnelles Handeln der Politik. Denn die Einführung eines programmierbaren Euros kann weder die Aufgabe der Kreditwirtschaft noch der EZB allein sein. Es muss ein Prozess definiert werden, der eine zügige Einführung eines programmierbaren Euros zur Folge hat. Auf europäischem Level wird die Europäische Kommission gefragt sein. Auf nationaler Ebene muss die Verantwortung beim Bundeskanzleramt als koordinierende Stelle liegen, um die industrieübergreifende Perspektive sicherzustellen. Die ersten Ziele in den kommenden Monaten müssen sein:

- eine industrieübergreifende Identifizierung des Bedarfs an einem programmierbaren Euro und eine weitreichende Sensibilisierung der Wirtschaft für das Thema;

- die Formulierung einer europäischen Strategie für den programmierbaren Euro;

- die Definition der Roadmap unter Beteiligung aller Betroffenen.

[1] Financial Stability Board (FSB): Stablecoins sind Krypto-Assets bzw. noch weiter gefasst digitale Assets. Stablecoins beschreiben einen fixen Wert im Verhältnis zu einem speziellen einzelnen Asset oder einen Korb von Assets.

[2] FSB arbeitet an einem zentralen Vorschlag im Rahmen der G20 (https://www.fsb.org/wp-content/uploads/P090420-1.pdf).

[3] Hier existieren im Grunde zwei Varianten, ein hybrides oder treuhänderisches Modell und das indirekte Modell, das hier favorisiert wird. Beim hybriden oder treuhänderischen Modell erhält der Endkunde ebenso wie im indirekten Modell keinen direkten Zugriff auf Zentralbankgeld, sondern nutzt einen Intermediär, welcher zwischen Endkunde und Zentralbank agiert. Im Unterschied zum indirekten Modell übernimmt der Intermediär hier jedoch nur eine verwaltende Funktion bei der Durchführung der Transaktionen. Der Endkunde erwirbt einen direkten Zahlungsanspruch gegen¬über der Zentralbank, welchen er über seinen treuhänderischen Intermediär einfordern kann.

[4] https://www.ecb.europa.eu/pub/pdf/scpwps/ecb.wp2351~c8c18bbd60.en.pdf