Venture Debt als schnelle und effektive Ergänzung zum „Start-up-Schutzschild“ der Bundesregierung

Startups sind eine wichtige Säule der deutschen Wirtschaft und stehen für eine neue Kultur und Innovation (E-Commerce, AI, IoT, Blockchain, Cloud etc.), die existenziell für deutsche und europäische Souveränität ist. Mit über 30.000 Arbeitsplätzen stellen sie sich als ein bedeutender Arbeitgeber dar, wachsen weiter exponentiell und sind Magnet für hochqualifizierte Mitarbeiter aus der gesamten Welt. Startups sind ein wichtiger Träger von IP und Know-how. Die COVID-19-Krise bedroht einen Großteil der deutschen Startups, die laufend auf frisches Kapital angewiesen sind. Finanzierungen fallen jetzt massiv aus, weil (1) krisenbedingt massive Einbrüche bei Umsatz und anderen KPIs ein erfolgreiches Kapitaleinwerben erschweren und (2) die Finanzierungslandschaft zusammengebrochen ist (Venture Capital Markets turned „pitch black“). Der Erhalt vieler junger und etablierter Startups ist daher doppelt wichtig: Um Deutschlands Innovationsfähigkeit und um Tausende von Arbeitsplätzen zu erhalten.

Das von der Bundesregierung verabschiedete „Start-up-Schutzschild“ ist ein wichtiger Schritt, wird aber die meisten Startups nicht schnell genug erreichen. Insbesondere größere Startups mit mehreren (zu meist bei der KfW nicht registrierten) Investoren werden nicht schnell genug die Voraussetzungen für das Matching erfüllen. Hier ist eine schnelle Equity Bridge überlebensnotwendig. Auch die derzeitigen KfW-Hilfsprogramme sind für Startups so nicht zugänglich. Denn Banken müssen Profitabilität oder auch Rückführung der Darlehen aus dem operativen Cashflow voraussetzen.

Lösungsvorschlag: Venture Debt

Durch eine leichte Modifikation des ERP-Gründerkredits Universell und des KfW-Unternehmerkredits lässt sich durch ein Venture Debt Programm passende Hilfe für Startups anbieten (siehe Skizze 1). Banken könnten schnell und effizient die erforderliche Liquidität zur Verfügung stellen. Strukturell müssten folgende Änderungen vorgenommen werden.

1a. Anpassung der derzeitigen Unterbesicherungstechnik zwischen Hausbank und KfW:

Die Bank kann sich von privaten Investoren zusätzliche Sicherheiten einräumen lassen und vorrangig auf diese zugreifen. Viele Bestandsinvestoren sind dazu bereit.

Problem: Die KfW sichert die Banken bis zu 80 % (bei KMU bis zu 90 %) ab. Zusätzliche Sicherheiten muss die Bank wiederum teilweise auf diese Absicherung anrechnen. Damit trägt die Bank immer ein Blankorisiko, welches die Vergabe von Darlehen an nicht Cashflow positive Startups ausschließt. Zusätzliche Sicherheiten können dieses Risiko nicht absichern.

Lösung: In der Unterbesicherungstechnik zwischen Bank und KfW wird festgelegt, dass zusätzliche Sicherheiten vorrangig der Bank (zu der KfW Sicherheit) zustehen und nachrangig erst der KfW. Die Bank lässt sich von den privaten Investoren des Startups eine zusätzliche Sicherheit (z. B. verpfändetes Konto, Garantien etc.) einräumen und wäre damit zu 100 % besichert.

Für die primäre in Betracht zu ziehende Kontoverpfändung, würde sich das Startup auf eine Eigenkapital- oder eigenkapitalähnliche Finanzierung mit seinen Bestandsinvestoren in Höhe von 20 % der Bridge einigen, die dann als Sicherheit verpfändet wird. Sofern Banken auch bloße Garantien akzeptieren, müssen sich diese in der Ausgestaltung stark nach den vertraglichen Strukturen der Fonds richten (LP Verträge), weshalb es einer gewissen Flexibilität bedarf. Denkbar wären beispielsweise Sicherheiten direkt durch die Investoren oder auch Nachrangdarlehen an das Unternehmen durch die Investoren mit dem ausschließlichen Zweck, die Sicherheit zu stellen.

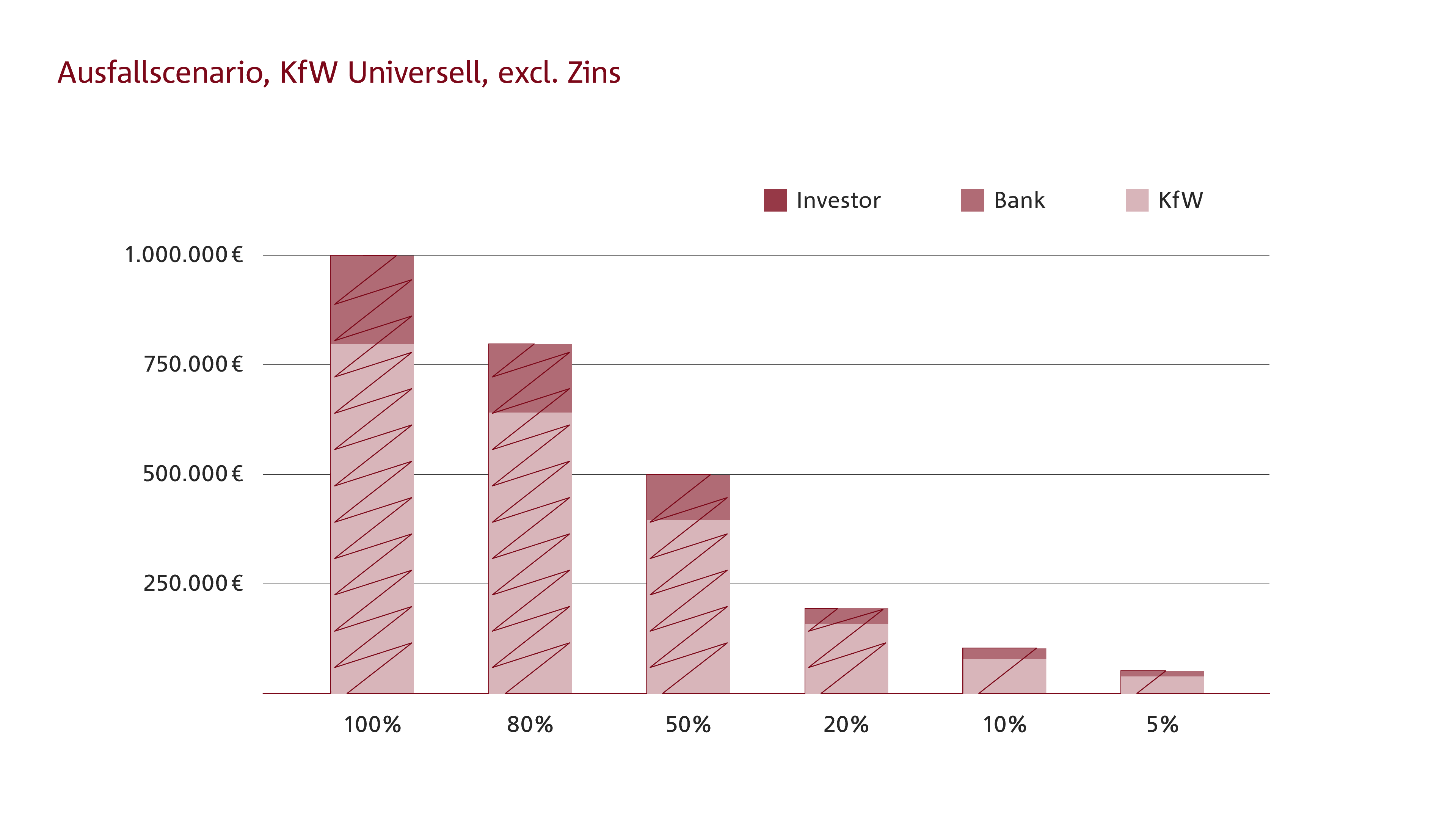

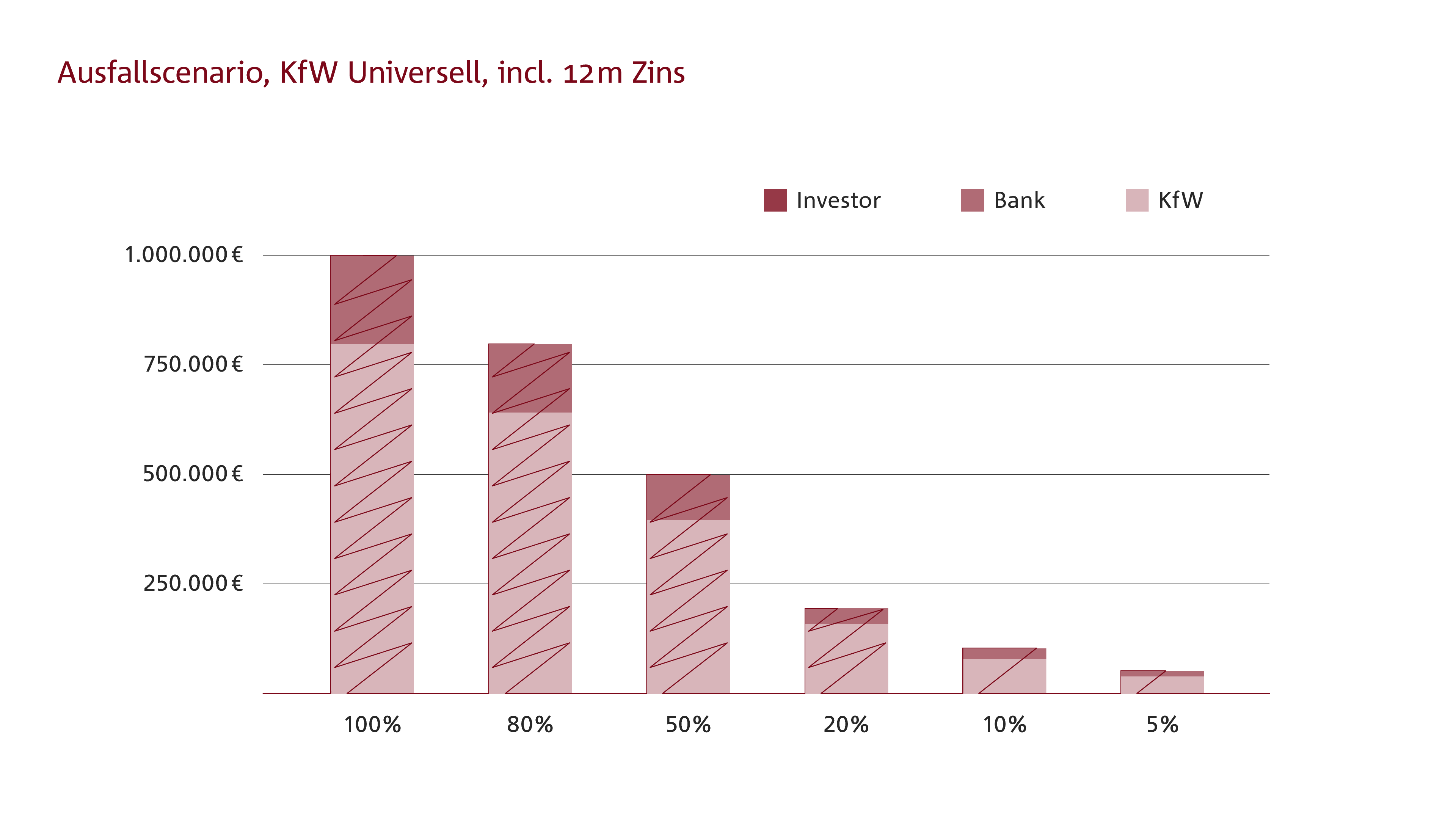

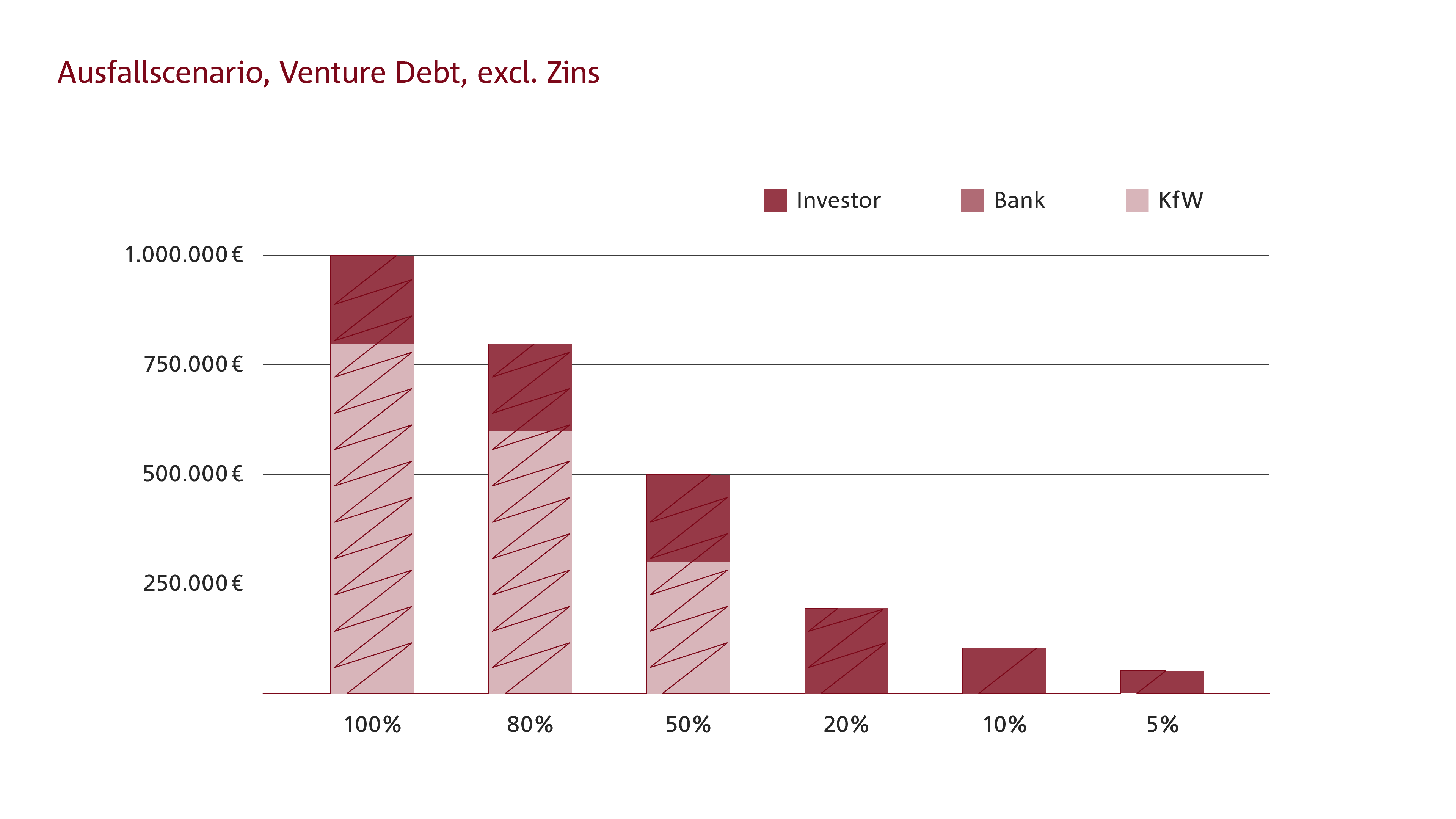

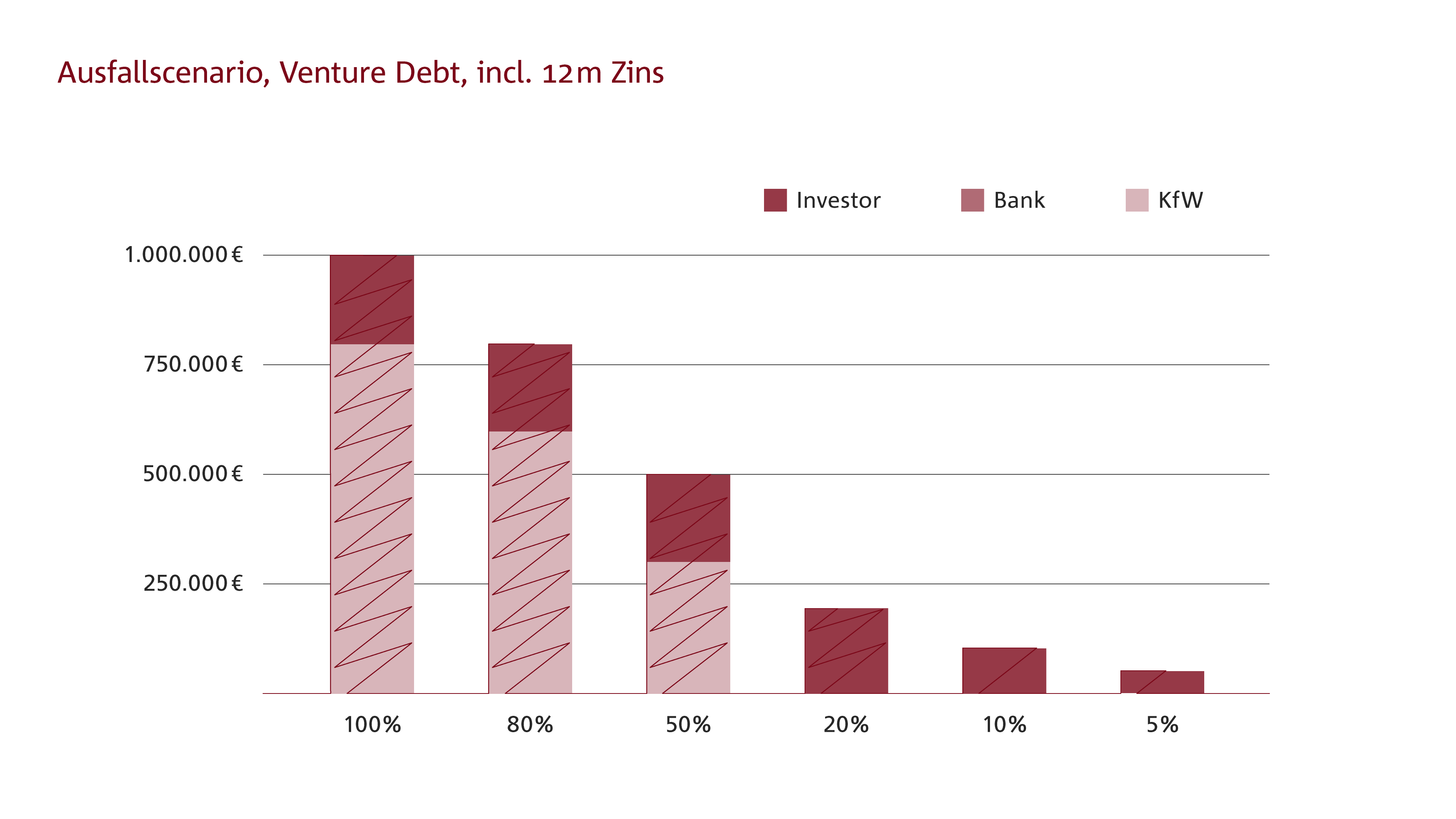

Das Venture Debt Programm senkt im Gegenzug das Ausfallrisiko des Staates (siehe Skizze 2).

Skizze 2: Vorteile für den Staat Venture Debt Programm – Stärkere Risikobeteiligung des Investors mit 20% im Vorrang als im KfW ERP-Gründerkredit Universell/KfW-Unternehmerkredit

|  |

|  |

(Klicken Sie auf die Diagramme für eine vergrößerte Ansicht)

1b. Syndizierung des Eigenobligos durch die Hausbank bei KfW-Besicherung:

Ergänzend könnte es den Banken erlaubt werden, das Eigenobligo bei KfW-besicherten Krediten durch Syndizierung am Markt zu platzieren; ein gesundes Interesse am Markt bestünde.

Problem: Die KfW sichert die Banken bis zu 80 % (bei KMU bis zu 90 %) ab. Die Banken tragen das darüber hinaus gehende Risiko (Eigenobligo). Das Eigenobligo bleibt derzeit in den Büchern der Banken und stellt bei der Kundengruppe Startup, insbesondere in der aktuellen Situation, ein hohes Risiko dar.

Lösung: Die KfW erlaubt in diesem speziellen Programm den Banken ihr Eigenobligo-Risiko vollständig oder in Teilen zu entschärfen. Die Banken würden in dieser Lösung das Eigenobligo wie bei jedem Standard-KfW Kredit auf die eigenen Bücher nehmen und sich im Nachgang um eine Absicherung (De-Risking) der Eigenobligos am Markt bemühen. Die Absicherung kann auf Basis von Einzelunternehmen oder als „Portfolio“ aller finanzierten Unternehmen erfolgen.

Bestehende Investoren des Startups könnten ebenfalls als Käufer des De-Risking Instruments auftreten, soweit sie diese Geschäfte eingehen können.

Diese Variante würde den Startups eine zusätzliche Venture Debt Lösung an die Hand geben, die nicht einmal eine Involvierung der Bestandsinvestoren voraussetzt, allerdings auch nicht von allen Banken mitgetragen würde.

2. Finanzierungsvolumen an Finanzbedarf des Startups orientieren:

Die Finanzierung muss an dem Finanzbedarf des Startups orientiert werden.

Problem: Das Darlehensvolumen orientiert sich derzeit an: (1) Finanzierungsbedarf 12-18 Monate, (2) 25 % Umsatz letztes Geschäftsjahr, (3) 200 % Personalkosten letztes Geschäftsjahr. Starkes Wachstum führt dazu, dass der Marker „25 % Umsatz“ das Finanzierungsvolumen nicht ansatzweise richtig abbildet.

Lösung: Das Finanzierungsvolumen sollte am Finanzbedarf für 12 bis 18 Monate oder gar an der Laufzeit des Venture Debt orientiert sein. Die Laufzeit des Venture Debt soll im Regelfall 24 Monate nicht überschreiten, in Ausnahmefällen soll eine Ausweitung auf 36 Monate möglich sein. 200 % Personalkosten sollte im Regelfall ausreichen, aber Ausnahmen zulassen.

3. Ablösungspflicht mit der nächsten Finanzierungsrunde:

Das Startup sollte das Darlehen mit der nächsten Finanzierung durch private Investoren (oder bei Exit/IPO) ablösen müssen.

Problem: Derzeitige Programme sehen eine Tilgung nach einem fixen tilgungsfreien Zeitraum voraus. Startups finanzieren sich aber nicht aus dem operativen Cashflow, sondern aus Finanzierungsrunden privater Investoren.

Lösung: Das Venture Debt sollte tilgungsfrei gestellt werden. Es sollte eine Tilgungspflicht mit der nächsten Finanzierungsrunde bestehen.

Vorteile

Die Gestaltung von Venture Debt, aufsetzend auf den bestehenden Durchleitungsprogrammen der KfW, führt zu einer schnellen und effektiven Hilfe für die Startups. Zudem werden Risiko und Haftung durch eine höhere Risikobeteiligung des Investors besser als in anderen Lösungen verteilt:

◼ Banken übernehmen die Prüfung der Startups sowie die Administration, Ausreichung und Verwaltung der Darlehen. Die Kommunikation mit der KfW kann über bestehende Strukturen und digitale Schnittstellen laufen. Der Aufwand staatlicher Institutionen kann somit minimiert werden.

◼ Private Investoren übernehmen eine vorrangige Sicherheit und „beteiligen sich“ damit an der Hilfe für das Startup in der COVID-19-Krise. Sie übernehmen (durch die Gabe des „First Loss Piece“) den Markttest, ob das Startup ein solides Geschäftsmodell entwickelt hat.

◼ Das Venture Debt Programm komplettiert das 2 Milliarden Schutzschild: Schnelle Umsetzung und Auszahlung der Überbrückungskredite durch das Venture Debt Programm und spätere Ablösung von Venture Debt durch Eigenkapital-Investitionen über die Corona-Matching-Fazilität möglich.

◼ Die unmittelbare Rettung von Startups kann durch die Hausbanken erfolgen, die die privaten Investoren mit in die Pflicht nehmen. Die zusätzliche Sicherheit der privaten Investoren sichert (nachrangig) auch die KfW.

Fragen und Antworten

◼ Was macht das Venture Debt Programm und für welche Startups attraktiv?

Das Venture Debt Programm setzt auf vorhandene und eingespielte Finanzierungsabläufe diskriminierungsfrei auf. Die Sicherung der Liquidität für Startups in der jetzigen Krise über Venture Debt bis zur nächsten Finanzierungsrunde in 12 bis 18 Monaten ist ein Krisenhilfepaket und keine Neustrukturierung einer Anlageklasse.

Zielgruppe des Venture Debt Programm sind bereits vor der COVID-19-Krise etablierte Startups mit einem Finanzierungsbedarf 800.000 bis 100 Millionen Euro, d. h. Startups mit den bereits verifizierten und gereiften Geschäftsmodellen.

◼ Welchen Vorteil hat Venture Debt für den Staat?

Der Staat gibt 80 % Garantie, muss kein „Geld in die Hand“ nehmen, rettet die Startupindustrie und die Arbeitsplätze und trägt 80 % des Ausfallrisikos entlang der EU-beihilferechtlich geneh-migten KfW-Hilfsprogrammen.

Der Staat sichert für 12 bis 18 Monate die Gehälter von Bürgern ab, die anderenfalls in die Arbeitslosigkeit entlassen werden müssen, mit entsprechenden Folgen für das Sozialsystem und Konsum ohne Wertschöpfung. Denn Personalkosten sind regelmäßig der mit Abstand höchste Kostentreiber im Startup.

◼ Wie beteiligen sich die privaten Investoren und welche?

Der Investor übernimmt 20 % des Ausfallrisikos – damit besteht das Startup den Markttest (ob aussichtsreich oder nicht aussichtsreich), strukturiert zum Beispiel als Wandeldarlehen mit Discount auf die nächste Runde oder weiteres Closing zur letzten Runde.

Primäre Zielgruppe sind Bestandsinvestoren der Startups. Die meisten Investoren sind regelmäßig zu kleineren Brückenfinanzierungen bereit, um Portfolio Unternehmen zu unterstützen, können jedoch meist nicht die volle Überbrückung finanzieren.

◼ Welche Rolle spielt die Hausbank?

Jede bei der KfW akkreditierte Hausbank (Banken und Sparkassen) könnte schnell und effizient eine Überbrückungsfinanzierung bis zur nächsten Eigenkapitalfinanzierungsrunde umsetzen. Die Hausbank gibt 100 % der Mittel, trägt kein Risiko, übernimmt aber den Aufwand für die Ausgabe, Risikoprüfung und Abwicklung der Darlehen („hilft dem Staat, die Startupindustrie zu retten“).

◼ Wie wird die Verzinsung zwischen KfW und der durchleitenden Bank ausgestaltet?

Wie bei den bestehenden Programmen leitet die Hausbank pro-rata einen Großteil der Zinsen an die KfW durch. Die Bank trägt den Aufwand für die Ausgabe, Risikoprüfung und Abwicklung der Darlehen und behält das Reputationsrisiko. Sie erhält im Gegenzug die Zinszahlungen auf den nicht durch die KfW besicherten Anteil.

Um einer zeitlichen Unsicherheit, wann eine neue Finanzierungsrunde zur Ablösung der Darlehen führt, Rechnung zu tragen, könnte man auch über eine Verzinsung auf variabler Basis nach-denken.

◼ Warum kann ein Startup nicht den KfW-Schnellkredit oder einen Kredit aus dem KfW-Sonderprogramm 2020 beantragen?

Die genannten KfW-Programme haben als Voraussetzung, dass ein Unternehmen im Durchschnitt der Jahre 2017 bis 2019 oder im Jahr 2019 einen Gewinn erzielt hat . Die wachsenden Startups haben aber meist keinen Gewinn erzielt, sondern sind stark gewachsen mit Investorengeldern. Daher kommen diese KfW-Programme in den allermeisten Fällen nicht in Betracht.

◼ Ist die Änderung der Unterbesicherungstechnik beihilferechtlich möglich?

Das Venture Debt Programm wurde eng an den bestehenden (beihilferechtlich genehmigten Programmen) der KfW ausgerichtet. Nach summarischer Prüfung ist davon auszugehen, dass die Änderung beihilferechtlich keiner erneuten Genehmigung bedarf. Die deutschen Programme wurden mit dem Ziel einer möglichst breiten Wirkung für die Wirtschaft aufgelegt. Eine Absicherung bis zu 90 % wurde freigegeben.

Die Europäische Kommission weist in ihrer Mitteilung vom 20. März 2020 darauf hin, dass eine Absicherung 90 % des Darlehensbetrags betragen kann, wenn Verluste anteilig und zu gleichen Bedingungen vom Kreditinstitut und vom Staat getragen werden und 35 % des Darlehensbetrags, wenn Verluste zunächst dem Staat und erst dann den Kreditinstituten zugewiesen werden. Eindeutig sollte sichergestellt werden, dass sich das Kreditrisiko nicht von privater Hand auf den Staat weiter verschiebt (bei Garantien über 35 %).

Bei dem Venture Debt Programm verschiebt sich das Verhältnis allerdings in die andere Richtung, weil 20 % der Verluste erstrangig von der Hausbank (abgesichert durch die privaten Investoren) und nur nachrangig von der KfW getragen würden. Von der Zulässigkeit scheint auchdie KfW selbst auszugehen, wenn sie gemäß Merkblatt zum KfW-Sonderprogramm 2020 erklärt, dass bei „Kreditbeträgen über 100 Millionen Euro … sicher zu stellen (ist), dass die KfW gleich-rangig an bestehenden und zukünftigen Sicherheiten der Finanzierungspartner partizipiert“ – also bei Kreditvolumina unter 100 Millionen Euro eine gleichrangige Sicherheitenverwertung nicht erforderlich ist.

Dennoch sollte das Venture Debt Programm der Europäischen Kommission zur Kenntnis gebracht werden.